Liberalización, apertura, deuda y fuga

Desde 1976, con la instauración del patrón de acumulación basado en la valorización financiera, tanto la deuda externa como la fuga de capitales se autonomizaron respecto de la economía real. Tras un paréntesis luego de la implosión de 2001, el gobierno de Cambiemos despliega desde hace casi dos años un modelo con características similares.

| Por Guillermo Wierzba y Carlos Pafundo |

A dieciocho meses de la asunción de la conducción del Estado por parte de la Alianza Cambiemos, se está desplegando nuevamente un patrón de acumulación de capital que tiene características similares al que llevó a cabo la dictadura militar, continuado luego por el menemismo y la Alianza, hasta su implosión con la crisis de 2001. Ese patrón, definido como de valorización financiera, tuvo como algunos de sus rasgos sobresalientes en términos macroeconómicos el aumento descontrolado de la deuda externa y la fuga de capitales locales al exterior.

Hay que señalar que, hasta el advenimiento del golpe militar de 1976 –si bien es cierto que el endeudamiento externo era un pieza clave para que los organismos internacionales de crédito impusieran sus políticas de ajuste en momentos de crisis por los periódicos estrangulamientos de la balanza de pagos– la deuda externa era una variable dependiente de la economía real y más claramente de la expansión industrial, en la medida en que permitía garantizar las divisas necesarias para adquirir bienes del exterior en los años con déficit en el comercio exterior, que devino en distintas visiones respecto de cómo resolver la restricción externa, característica fundamental del proceso de industrialización argentino. Lo mismo se puede decir con respecto a la fuga de capitales, ya que sus dimensiones estaban, hasta dicho momento, en función de la evolución de la economía real, porque su principal vía de salida eran los precios de transferencia de las importaciones y de las exportaciones.

A partir de 1976 se produce un cambio sustancial y el carácter dependiente de la deuda externa y la fuga de capitales modificó su comportamiento. Tanto una como otra se independizaron de la economía real, se autonomizaron y adquirieron dimensiones impensadas pocos años antes, convirtiéndose en variables determinantes de una nueva configuración social.

El papel de la deuda externa y la fuga de capitales en el modelo de valorización financiera (1976-2001)

Cuadro 1. Evolución de la deuda externa pública, privada y fuga de capitales locales al exterior 1975-1982

(en miles de millones de dólares). Fuente: Estudios de Historia Económica Argentina. Eduardo Basualdo. Ed. Siglo XXI.

Fuente: Estudios de Historia Económica Argentina. Eduardo Basualdo. Ed. Siglo XXI.

Como se observa en el cuadro precedente, el endeudamiento externo del sector público cumplió un papel clave durante el programa del enfoque monetario del balance de pagos con tipo de cambio cuasi-fijo porque aportó las divisas necesarias para garantizar la transferencia de recursos al exterior (fuga) y posibilitó el equilibrio de la balanza de pagos. El endeudamiento externo del sector privado tuvo un crecimiento importante a partir de 1979, una vez consolidado el modelo de valorización financiera puesto en marcha a partir de la reforma financiera de 1977, endeudamiento que estuvo destinado a valorizar en el mercado local los recursos obtenidos por el ingreso de capitales especulativos de corto plazo aprovechando una tasa de interés real muy positiva que superaba ampliamente el costo de endeudarse en el exterior. Durante este interregno de la dictadura militar tuvieron lugar dos hechos que también influyeron en el incremento de la deuda pública externa: por un lado, el casi conflicto militar con Chile en 1978 por el tema límites y posteriormente, en 1982 la guerra de Malvinas, que significaron requerimientos financieros para armamento. En el mismo sentido operó la estatización de la deuda externa privada que, sobre el final de la dictadura, fue absorbida por el BCRA con cargo a las finanzas públicas. Por su parte, la fuga de capitales casi se duplicó entre 1980 y 1981, cuando comenzó a resquebrajarse la dictadura a partir de la salida de Martínez de Hoz.

Cuadro 2. Evolución de la deuda externa pública, privada y fuga de capitales locales al exterior 1983-1989

(en miles de millones de dólares). Fuente: Estudios de Historia Económica Argentina. Eduardo Basualdo. Ed Siglo XXI.

Fuente: Estudios de Historia Económica Argentina. Eduardo Basualdo. Ed Siglo XXI.

A diferencia de la etapa anterior, se trató de un período caracterizado por la aguda escasez de financiamiento externo para América latina por la crisis del sector externo de sus economías, lo que provocó sucesivas moratorias en los pagos de la deuda externa de los grandes países de la región, ciclo que inició México en 1982. Las cifras del Cuadro 2 muestran que, durante este período, la deuda externa total pasó de 45,1 mil millones a 63,3 mil millones de dólares, lo que implica un crecimiento del 5,81% anual acumulativo. Sin embargo, es muy importante tener en cuenta que este resultado no es consecuencia de una expansión uniforme de la deuda externa pública y privada; mientras la primera pasó de 31,7 mil millones a 58,4 mil millones, la del sector privado disminuyó de 13,4 mil millones a 4,9 mil millones, descendiendo ininterrumpidamente durante todo este período como consecuencia de que las fracciones dominantes licuaron gran parte de su deuda transfiriéndosela al Estado. Al mismo tiempo, la fuga de capitales al exterior continuó, pero con diferente ritmo en el período, levemente entre 1983 y 1985 y con marcada aceleración en 1987 y 1989 con fugas de 4.800 millones y 8.800 millones anuales, respectivamente. En 1988 comenzó una etapa crítica cuando se instauró de hecho una moratoria de la deuda externa forzada, pese a que el gobierno había modificado su primera política de firmeza frente a los acreedores por otra que había consentido el ajuste –con maquillaje heterodoxo– y fomentado procedimientos de canje de deuda por capitalización. Esto implicaba que, a casi cinco años del plan Baker, los bancos acreedores no habían podido avanzar en la privatización de las empresas estatales para recuperar el capital adeudado, sino que además no percibían ni los intereses ni las amortizaciones de buena parte de su capital. Ello derivó en la corrida cambiaria de 1989, la hiperinflación y la salida anticipada del gobierno de Raúl Alfonsín.

Cuadro 3. Evolución de la deuda externa pública, privada y total y de los capitales radicados en el exterior 1991-2001

(en millones de dólares). Fuente: Estudios de Historia Económica Argentina. Eduardo Basualdo. Ed. Siglo XXI.

Fuente: Estudios de Historia Económica Argentina. Eduardo Basualdo. Ed. Siglo XXI.

*Método residual de Bce. de Pagos + subfacturación de exportaciones.

**Tasa anual acumulativa.

En los inicios de los años ’90, los sectores dominantes lograron superar la crisis mediante la convergencia de la desregulación económica –que incluyó la liberación de la cuenta capital– y la reforma del Estado cuyo epicentro fue la privatización de las empresas públicas, con apertura comercial, la instauración del régimen de convertibilidad y el Plan Brady. Las reformas en curso terminaron de perfeccionarse en 1992, cuando se concretó el ingreso de la Argentina al Plan Brady, que permitió consumar la retirada de los bancos trasnacionales como los principales acreedores y, con ello, abrió la posibilidad al sector privado –y también al sector público– de acceder nuevamente al endeudamiento externo, especialmente mediante la colocación de títulos y bonos en moneda extranjera.

Como se observa en el Cuadro 3, la dinámica del endeudamiento estuvo marcada por el sector privado, que creció a una tasa acumulativa del 19,7% anual frente a la del sector público, que creció al 8,6% anual. De allí entonces que se haya registrado un incremento sistemático en la participación del endeudamiento externo privado en el stock de deuda total a lo largo de la década, pasando de una participación relativa del 14% a una del 37%, que se interrumpió únicamente en el 2001, último año de vigencia de la convertibilidad, con una caída de 5%. Su trayectoria muestra la existencia de diferentes etapas: la primera de ellas se desplegó entre 1991/1994 y exhibió una elevadísima tasa de crecimiento: 42%; la segunda entre 1994/1998 en que cae al 24,3%, y finalmente la última, 1998/2001, en que desciende al 19,7%. Hay que destacar que la primera etapa fue en el marco de las privatizaciones en que se constituyeron asociaciones de capital conformadas por grupos económicos locales y empresas transnacionales con el fin de participar de los consorcios privados que adquirieron las empresas estatales. Esta forma de propiedad expresaba la conformación, por primera vez en el país, de una verdadera “comunidad de negocios” entre los capitales locales y extranjeros. La segunda etapa se da a partir del impacto que causó la denominada crisis del Tequila (1995). Es la fase en que se disolvió la “comunidad de negocios” en el interior del capital concentrado y tuvo lugar una generalizada extranjerización de la economía argentina debido a la transferencia de las empresas de los grupos económicos locales a capitales foráneos. En este contexto, las fracciones locales acentuaron la fuga de capitales y su inserción en la producción de bienes exportables y con ingresos dolarizados mientras que, por el contrario, gran parte del capital extranjero se encontraba posicionado sobre activos fijos y empresas de servicios públicos, cuya inserción era fundamentalmente mercadointernista. Esta diferencia es la que explica las diferentes propuestas para salir del régimen de convertibilidad: dolarizadores vs. devaluacionistas.

Finalmente, en el último año de la convertibilidad (2001), el stock de deuda externa privada se redujo significativamente –15,8%– en vista de la cada vez más probable devaluación de la moneda que, como dijimos, promovía una parte de los grupos económicos locales en virtud de reinserción sectorial en actividades transables. Por su parte, en este último tramo, esta tendencia contrastó con la seguida por el sector público, que aumentó su deuda externa impulsada especialmente por los sucesivos paquetes financieros otorgados por los organismos internacionales al país en sus intentos por evitar el colapso de la convertibilidad (Blindaje y Megacanje).

En síntesis, el endeudamiento externo privado fue el componente más dinámico en el funcionamiento de la deuda externa total en el conjunto de la década. En particular el endeudamiento del sector privado no financiero –es decir, de las fracciones del capital concentrado insertas en la economía real–. Asimismo, es posible observar cómo el total de la deuda va creciendo pari passu con el stock de capitales fugados.

El nuevo patrón de crecimiento, la persistencia de la fuga de capitales y el proceso de negociación de deuda durante el ciclo kirchnerista

La aguda crisis del patrón de acumulación sustentado en la valorización financiera trajo aparejado un cambio sustantivo en términos de la política económica e impulsó cambios igualmente significativos en el comportamiento económico, político y social.

El nuevo patrón de crecimiento surgido de la salida de la convertibilidad que puso énfasis en la expansión del mercado interno y la redistribución del ingreso a favor de los trabajadores, transitó una etapa de singular incremento económico entre 2003-2008; a partir de este último año, con el conflicto por la apropiación de la renta agrícola junto con la irrupción de la crisis internacional, se inició un período con ciertas restricciones. Así, el advenimiento de la crisis internacional, combinada con una estructura industrial dependiente de las importaciones y la crisis del modelo energético, debilitaron la situación externa del país (lo que se expresó en un déficit de la cuenta corriente del balance de pagos, y al mismo tiempo, en una caída de las reservas internacionales del Banco Central). A su vez, la fuga de capitales recrudeció desde 2007/8 y fue uno de los elementos más gravitantes en las disputas políticas y distributivas durante los dos mandatos de Cristina Kirchner.

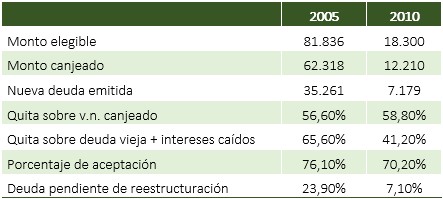

A diferencia de lo sucedido durante el período de la valorización financiera, la deuda externa privada disminuyó al pasar de 77.593 millones de dólares al 31-12-2001 a 68.416 millones de dólares al 31-12-2015. Por su parte, la deuda pública declarada en default en 2001 fue sometida a un proceso de reestructuración mediante los canjes efectuados en 2005 y 2010, el pago al FMI, y el arreglo con el Club de París.

Aun cuando la fuga de capitales registrada en la Argentina en los años de gobiernos kirchneristas tuvo montos significativos, su naturaleza fue diferente, ya que pasó a estar asociada a los superávits de la balanza comercial y no a la deuda externa, que había disminuido.

Cuadro 4.1. Resultados de los canjes de deuda (en millones de dólares). Fuente: Elaboración propia sobre la base de Los tres kirchnerismos. Matías Kulfas. Ed Siglo XXI.

Fuente: Elaboración propia sobre la base de Los tres kirchnerismos. Matías Kulfas. Ed Siglo XXI.

Cuadro 4.2. Evolución de la fuga de capitales 2002-15 (en millones de dólares corrientes) Fuente: CEFID-AR D.T 68 y elaboración propia

Fuente: CEFID-AR D.T 68 y elaboración propia

Las evidencias del Cuadro 4.2 marcan claramente los niveles relevantes que alcanzó la fuga de capitales en el período de los gobiernos kirchneristas, pudiéndose diferenciar un primer período hasta 2007, en donde se da el caso de una repatriación en el año 2005 como consecuencia de un nivel sobredepreciado del tipo de cambio, resultados muy favorables del balance comercial y una dinámica de fuerte recuperación económica, y el período que se inicia a partir de 2008, luego del conflicto agrario y la crisis internacional. Dadas estas magnitudes, resulta indiscutible que la masiva fuga de capitales se transformó en uno de los elementos críticos de la economía política argentina, al deteriorar la posición cambiaria y externa por la reducción sistemática de la disponibilidad de divisas y, al mismo tiempo, complicar las posibilidades de crecimiento mediante la reducción de la inversión productiva, y la afectación de los ingresos fiscales.

Este segundo período puede descomponerse en dos subperíodos, el primero es el que va del 2008 al 2011, y el segundo, el que corre desde ese año al 2015. El conjunto de la etapa se caracteriza por haber alcanzado una economía de tamaño mucho mayor, con un claro sesgo de reindustrialización que, a pesar de un rol activo del Estado para fomentar una mayor independencia tecnológica, no alcanzó en el corto plazo la modificación de una matriz productiva con una elasticidad importaciones/producto muy alta para el nivel de actividad alcanzado. Este período incluyó la consolidación de la recuperación de los salarios y del empleo, mientras la continuidad del rumbo elegido significó agregar a la confrontación que se sostuvo con el capital financiero, otra con el sector agrario por la apropiación de la renta y una tercera que ya involucraba a la relación capital-trabajo al incluir políticas tendientes a la regulación de la puja distributiva que significó intervenciones para atemperar los ajustes de precios y sostener subsidios sobre las tarifas de servicios. En el primer subperíodo, en el que se mantuvo la cuenta de capital abierta sin restricciones mayores, la fuga creció también como una manifestación de desconfianza y resistencia de los grupos de poder a la política vigente. Cuando, en el segundo subperíodo, se establecen regulaciones y controles al movimiento de capitales y en el mercado de divisas, se logró estabilizar y hasta disminuir esa fuga, aun ante la agudización que el conflicto judicial con los fondos buitre produjo en las tensiones del sector externo.

La restauración neoliberal

El gobierno de Cambiemos ha emprendido una tercera fase del programa que los centros del poder financiero internacional impulsan como matriz única de política económica. Así, Macri y el gobierno de “capataces”, provenientes de y emparentados con el capital financiero y firmas transnacionales, instrumentaron velozmente una desregulación financiera extrema que agrega a una estrategia de tipo de cambio único, libre y flotante, la eliminación de límites a la compra de divisas, la eximición de liquidar en el mercado de cambios las divisas por exportaciones de servicios y el establecimiento de plazos extensísimos para la de los bienes, el desmonte de regímenes tendientes a racionalizar los dólares para importar, la liberalización de los controles al ingreso de capitales, la permisividad a las entidades financieras para engrosar su posición de cambios con moneda dura, la habilitación sin restricción para el giro de utilidades al exterior y otras, como el permiso para operar en divisas a casas comerciales de distinto carácter.

Se enunciaron objetivos de corto plazo, entre los que se destacaron el combate a la inflación y el despegue de un enérgico crecimiento sobre la base del ingreso de inversiones externas. Como instrumento para el primero, el BCRA desplegó una política de metas de inflación.

Dada la tasa objetivo se apuntó a un tipo de interés altísimo para ajustar el crédito, la demanda y el consumo. A su vez, se hizo raudamente un arreglo con los fondos buitre para reasumir una actitud amigable con el mundo de las finanzas. La tasa de interés elevada, en conjunto con el retorno a la liberalización cambiaria y la inserción pasiva en la globalización financiera, provocaron el ingreso de capitales especulativos de corto plazo que inundaron el mercado financiero con el objetivo de hacer negocios de carry trade. El Banco Central quedó prisionero de la necesidad de garantizar un beneficio en dólares para los especuladores manteniendo una tasa de interés que supere el ajuste cambiario, bajo la amenaza de una brusca dolarización de carteras en caso de que esa utilidad esperada se vea amenazada.

Por otra parte, la reducción de tributos a los sectores del bloque de poder que participan del proyecto de reprimarización y financiarización aumentó bruscamente el déficit fiscal, cuya financiación también se procura en moneda dura, evitando la expansión monetaria –que, según ideas ortodoxas en que abrevan los “capataces”, sería alimento para la inflación–.

La apreciación cambiaria –que los ejemplos empíricos vividos por economías con canales de crédito estrechos en los que se aplicó el régimen de metas revelan como patrón típico– y la permisividad importadora generaron el desequilibrio del balance comercial. Mientras tanto, la fuga de capitales fue, en el primer semestre de 2016, un 28% superior al mismo período de 2015, y en 2017, un 152% mayor respecto de la misma base, aproximándose a los 24.000 millones si se suma a la fuga neta para constitución de activos en el exterior la remisión de utilidades (a los efectos comparativos con los guarismos de los cuadros de períodos anteriores debe utilizarse las cifras del método del balance cambiario). La emisión de deuda consolidada entre el gobierno nacional y las provincias supera los 70.000 millones de dólares en el primer año y medio de gobierno del tercer turno neoliberal, consumiéndose estas en el financiamiento de déficits fiscales, fuga de capitales, remisión de utilidades, pago de intereses, renovaciones y gasto de divisas en turismo.

Por otra parte, han sido intensos los negocios de las entidades bancarias transnacionales establecidas en el país, que ampliaron sus operaciones en transacciones cambiarias de carácter financiero, algunas hasta quintuplicaron su número. Muchas de ellas son las que habían sido investigadas por tener como actividad la facilitación de la fuga de capitales hacia guaridas fiscales.

Por otro lado, las expectativas respecto de la llegada de inversiones productivas no fueron confirmadas hasta el presente. Las inversiones directas netas de la remisión de utilidades arrojan un signo negativo para el período. De todos modos, el patrón productivo al que aspira el gobierno implica que las mismas –de producirse– estén dirigidas a la producción primaria tradicional de la Pampa Húmeda y a la industrialización ligada a la misma, y para proyectos extractivos y mineros.

Aun si fuera distinto, la IED compromete flujos futuros de divisas crecientes con una intensidad que muchas veces supera a los del endeudamiento, sobre todo cuando se las convoca indiscriminadamente, sin valuar efecto alguno en el balance de divisas que provocará su establecimiento, en caso de ser greenfield.

El regreso de la financiarización, con una intensidad de endeudamiento sólo posible por la salud en términos de autonomía financiera heredada del ciclo democrático, nacional y popular, opera como una anestesia que posterga –mientras multiplica– parte de los sufrimientos populares hacia el futuro.

Autorxs

Guillermo Wierzba:

Economista. Ex director del CEFID-AR. Profesor UBA.

Carlos Pafundo:

Contador-UBA. Director de P&B Consultores.