Deuda externa: El cambio de paradigma económico post crisis

Del modelo neoliberal y la dependencia externa impuestos por la dictadura, a la recuperación de la autonomía y la solvencia vía desendeudamiento, nuestro país recorre un camino distinto al del FMI, que en Grecia y otros países demuestra nuevamente su fracaso.

Desde hace más de tres décadas, la Argentina se encuentra inserta en un mundo financieramente globalizado. Sin entrar en detalle de los sucesos que dieron comienzo a este fenomenal crecimiento de la esfera de las finanzas a escala mundial, es importante recapitular la experiencia que ha tenido nuestro país con referencia al mentado proceso.

Con la imposición a sangre del modelo neoliberal bajo el último gobierno de facto iniciado con el golpe militar de 1976, la Argentina contrajo niveles sustanciales de endeudamiento público a través del Estado y empresas estatales, endeudamiento que rara vez tuvo como correlato el financiamiento y la ampliación de la capacidad productiva, sino que tuvo como destino principal financiar déficit comerciales propiciados por el atraso cambiario sumado a obras de infraestructura que implicaron ineficiencia y envolvieron varios episodios de corrupción. La investigación sobre la legitimidad de parte del endeudamiento público contraído entre 1976 y 1982 fue convalidada por el Congreso nacional, mediante distintas leyes de Presupuesto Nacional, a pesar del trabajo de una Comisión Investigadora creada a tal efecto. Además existió un pronunciamiento judicial que determinó la comisión de delitos en el manejo de la deuda pública de ese período, pero que fueron declarados prescriptos.

El endeudamiento público se vio agravado con la estatización de la deuda privada entre 1982 y 1983, propiciada por Domingo Cavallo. Este proceso culminó en una cesación de pagos a principios de los ’80 debido a la abrupta suba de tasas en los países centrales que incrementó los servicios de la deuda a niveles insostenibles, hecho que desencadenó la llamada crisis de la deuda en muchas economías latinoamericanas.

El impasse obligado que significó el cierre de los mercados externos para nuestro país no significó una ruptura de la inserción financiera internacional, sino que marcó un período en el cual las transferencias netas de activos fueron desde la Argentina hacia los acreedores mundiales.

Luego de la renegociación encarada por la Argentina y muchas economías de la región hacia fines de los ’80 bajo el llamado Plan Brady, una segunda ola de neoliberalismo fue instaurada –signada por un rápido proceso de apertura comercial y financiera, privatizaciones y reducción del gasto público– bajo el marco ideológico del Consenso de Washington.

En los ’90 se retomó la lógica de endeudamiento público interno y externo, propiciada por la aplicación a rajatabla del modelo neoliberal. El crecimiento de la deuda fue inversamente proporcional a la capacidad de pagos externa, deteriorada por un proceso de desgravamiento arancelario unilateral e indiscriminado, junto a un marcado atraso cambiario y convertibilidad, lo que se combinó con un equilibrio fiscal nunca logrado a pesar de la reducción cada vez más recesiva del gasto público.

Este proceso llevó a la destrucción de gran parte de la industria nacional, a niveles desmesurados de desempleo y pobreza, a la creciente limitación de la capacidad financiera del Estado, a sucesivas crisis y ataques especulativos, a una gran depresión, al derrumbe financiero externo e interno, y al colapso de instituciones fundamentales de la sociedad argentina.

El proceso de endeudamiento en la Argentina, si bien similar al de otros países subdesarrollados en cuanto a sus orígenes, fuentes y cuantía, se caracterizó por una muy baja contrapartida en aumento de la inversión pública y privada.

La inversión en los ’90 estuvo fundamentalmente ligada a sectores de servicios no transables, por lo que se generaron condiciones estructurales de insolvencia. Un proceso de endeudamiento es justificable si financia proyectos cuya rentabilidad económica y/o social supera los costos de su obtención, lo que genera recursos netos en el mediano y largo plazo. Un sector no transable y de bajo crecimiento de la productividad como los servicios no condujo a un sendero de crecimiento que hiciera al endeudamiento sustentable en el tiempo.

Con el transcurrir de la década, se hizo cada vez más evidente que la Argentina no podría mantenerse bajo un modelo basado en asistencia financiera externa. Nuestro país entró –con la connivencia de importantes organismos internacionales como el Fondo Monetario Internacional– en un perverso juego de señalamiento hacia los mercados, a pesar de que en aquel momento ciertos sectores insistían en la solvencia de nuestro país haciendo referencia a que cumplía el criterio de Maastricht, que establecía una relación deuda pública/PBI inferior al 60 por ciento.

Lo cierto es que la deuda pública no solo creció significativamente en monto en los ’90, representando un 97 por ciento la deuda en moneda extranjera, sino que se generó una pesada carga en el servicio de la deuda tanto en concentración de pagos de capital e intereses como en términos relativos al PBI, recaudación y exportaciones, tornando inviable la capacidad de pago del país. Se generó un sendero de insolvencia agravado por lo insoportable del ajuste que ya en 2001 suscitó que un 25 por ciento del presupuesto nacional se destine al pago de la deuda, en detrimento de la inversión y los bienes públicos nacionales, provinciales y municipales incluyendo reducciones de sueldos y jubilaciones.

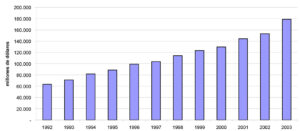

Gráfico 1. Evolución de la deuda pública

Fuente: Ministerio de Economía.

La realidad mostraría que las variables fundamentales de la Argentina, con especial énfasis en el tipo de cambio fijo y apreciado, obligaban a que la búsqueda del equilibrio externo quedara restringida a la deflación de precios vía recesión económica, en un mecanismo que arrastró a millones de compatriotas a la marginalidad y la exclusión, acelerando el default y generando la peor crisis social, económica y política de la historia de nuestro país.

Crisis generada y agravada por la actitud irresponsable no sólo de la dirigencia de los 25 años de hegemonía neoliberal sino de los organismos internacionales corresponsables de las reformas iniciadas en 1976 y perfeccionadas en los ’90. Organismos internacionales que en el marco de la nueva orientación del gobierno de George Bush hijo en 2001 decidieron dejar caer a la Argentina como forma de castigo ejemplar sobre los deudores y acreedores irresponsables, política que con posterioridad fue dejada de lado para salvar a gobiernos amistosos y/o geopolíticamente relevantes y por la propia presión de los acreedores y el lobby financiero de Wall Street que no quería sufrir la resaca de la fiesta.

El costo y las secuelas del modelo neoliberal

Desde el fin de la convertibilidad hasta 2003 la deuda aumentó casi 35 mil millones. Gran parte de dicho incremento se debe a la herencia de la crisis. Entre las razones fundamentales de dicho incremento se encuentran la devaluación de la moneda nacional, la acumulación de atrasos por más de US$ 28 mil millones y la emisión de deuda nueva por más de US$ 17.660 millones que incluyen compensaciones a los depositantes por US$ 6.054 millones, compensaciones y coberturas cambiarias al sistema financiero por la pesificación asimétrica y pesificaciones de otras obligaciones que alcanzan a más de US$ 8.304 millones, restitución del 13 por ciento a empleados públicos y jubilados por US$ 872 millones, rescate de las cuasimonedas por US$ 2.429 millones y casi US$ 10 mil millones por la asunción de la deuda provincial (cuyo servicio sería deducido de la coparticipación).

A este monto se le debe deducir la reducción parcial por pesificación de la deuda pública en moneda extranjera emitida bajo legislación local y el recupero de bonos y préstamos garantizados, como contrapartida de adelantos otorgados por el Estado nacional para financiar las compras de BODEN por los bancos. Para llegar al stock se deben incluir ajustes por tipo de cambio de otras monedas respecto del dólar, ajuste por evolución del coeficiente CER y ajustes menores. Si se deducen los activos en poder del gobierno nacional (garantías Brady, contrapartidas de la deuda provincial, etc.) la deuda pública neta ascendía a US$ 158.000 millones.

Crecimiento económico con inclusión social y desendeudamiento

La reactivación económica que se verifica desde fines de 2002 se apoyó, en primer lugar, en un significativo proceso de sustitución de importaciones que volcó la demanda hacia bienes y servicios nacionales, después del agravamiento de la crisis que acompañó la gran devaluación y la inflación que sucedieron a la implosión de fines de 2001. También ha tenido más importancia de la que solió asignársele un cierto aumento de los consumos básicos de grupos de menores ingresos beneficiados por diversos planes de asistencia social como el Plan Jefes de Hogar, como se vio nítidamente en 2009 cuando la introducción de la asignación universal por hijo permitió junto a otras medidas anticíclicas, sacar a la Argentina de la recesión ocasionada por el impacto de la crisis global de 2008.

En este período de reactivación económica tuvieron importancia ciertas políticas económicas, como la instauración del control de cambios y la obligatoriedad en la liquidación de divisas en el BCRA, una política monetaria moderadamente expansiva y las intervenciones orientadas a mantener un tipo de cambio competitivo y estable, aun después del overshooting inicial.

Un elemento central para asegurar la recuperación fue la decisión de defender las reservas internacionales y negociar con firmeza soberana con acreedores públicos y privados, a diferencia de lo que venía ocurriendo en un ominoso pasado en que la Argentina parecía limitarse a firmar cartas de adhesión a los dictados del FMI y sus representados.

El primer canje de deuda: la propuesta de 2005

Al estabilizarse la situación económica, el Estado argentino presentó los lineamientos de su propuesta para la reestructuración de la deuda, sobre la base de que sólo el crecimiento económico podría atender una deuda razonable y que responda al criterio proclamado y reclamado de sustentabilidad.

Los elementos centrales de la misma fueron una quita nominal del 75 por ciento de la deuda en la masa principal de bonos en default, el no devengamiento de atrasos y la emisión de bonos indexados a la tasa de crecimiento de la economía. Esta posición responsable y realista concitó un fuerte apoyo en la sociedad argentina.

Mediante la operación, el gobierno nacional obtuvo una reestructuración que alcanzó un 76,15 por ciento de aceptación, una reducción del 65,6 por ciento del valor nominal de la deuda y del 39,25 por ciento del valor presente neto. El canje se llevó a cabo mediante una operación nacional e internacional para la que se facultó la emisión de nuevos instrumentos de deuda por un valor nominal máximo de US$ 41.800 millones, junto con los valores negociables vinculados al PBI adjuntos a ellos y, a cambio, podrían ser recuperados US$ 81.836 millones de deuda elegible, repartidos en 152 bonos.

La soberanía económica y el pago cancelatorio de deuda al FMI

Si existe una institución financiera internacional que ha tenido una particular influencia en el devenir económico de nuestro país, esa es el FMI. Desde su ingreso en 1956 hasta la fecha, la Argentina ha firmado más de veinte acuerdos con el organismo.

La regularidad que uno encuentra en los acuerdos que ha suscripto nuestro país es la adopción sistemática de políticas económicas de tipo ortodoxo que implicaban ajuste fiscal (suba de impuestos y descenso del gasto), restricción monetaria, lo cual elevaba las tasas de interés, estabilidad en el tipo de cambio y liberalización de las transacciones de capital y comerciales. La combinación de estas políticas, acompañadas generalmente con devaluaciones implementadas con anterioridad, traía como resultado una baja del salario real y una contracción de la economía en su conjunto.

Muchas veces, los países en vías de desarrollo acuden al FMI como forma de legitimar sus programas económicos de tipo liberal, o bien para entrar en el juego perverso de “convencer” a los mercados de que las políticas que el país en cuestión está siguiendo –en muchos casos recomendadas por el mismo FMI– son atinadas, y que el desembolso solicitado al organismo es una simple prueba de que el modelo económico descansa sobre bases sólidas. El blindaje financiero de finales de la convertibilidad es un muy buen ejemplo de este último punto.

En particular, a partir del acceso de nuestro país a los mercados internacionales de crédito hacia finales de los ’70, el FMI tomó cierto sesgo –cuando no total– hacia los grandes bancos internacionales, quienes fueron los encargados de reciclar los llamados petrodólares, actuando en forma de lobbista internacional de los intereses del sector financiero, diseñando y recomendando planes de ajuste que permitieran el repago de los compromisos adquiridos en desmedro de cualquier otro objetivo deseable de política doméstica (crecimiento, empleo, inversión productiva, etc.).

Las relaciones de la Argentina con los organismos financieros internacionales estuvieron también vinculadas a una elevada dosis de cesión de soberanía política y económica, ya que eran los “expertos” de los organismos los que diseñaban los planes de estabilización a ser implementados, sin reparar en los costos sociales de los ajustes. Nuestro país es un perfecto ejemplo en este punto, ya que durante los ’90, con la desocupación trepando al 20 por ciento, nuestro país era presentado en los foros internacionales como alumno ejemplar del FMI. En enero de 2006, finalmente se canceló las obligaciones con el FMI, pero ante el advenimiento de una nueva crisis desde mediados de 2007 y con la recesión mundial que aún hoy muestra sus secuelas, muchas voces se alzan a favor de acceder a alguna de las líneas de crédito que ofrece el organismo.

Es importante analizar detenidamente si el organismo ha verdaderamente experimentado un cambio respecto de lo que han sido las experiencias de nuestro país desde su ingreso en 1956. El FMI señala que ya no aplica condicionalidades ex post, sino que viró a un esquema de condicionalidades ex ante, donde los países precalifican en base al seguimiento de políticas sólidas.

Basta con observar los requerimientos que realizó el FMI recientemente a países que han accedido a alguna de sus líneas crediticias para darse cuenta de que la visión de base, la ideología que subyace al mismo, se encuentra intacta, y que sus recomendaciones de corte ortodoxo hacia los países en vías de desarrollo persisten.

Tal vez estas condicionalidades ex ante, eufemismo de la negativa del organismo a otorgar financiamiento a países que, como la Argentina, siguieron en los últimos años una trayectoria de crecimiento económico autónoma, sean en definitiva un aliciente. Retornar al organismo en las mismas condiciones que dominaron las relaciones con nuestro país en las últimas décadas parecería a todas luces un error.

El canje de 2010 y más allá

A mediados de 2010 se efectuó el canje de deuda de los títulos que quedaron afuera de la propuesta realizada por nuestro país en el año 2005. El monto renegociado alcanzó los 12.067 millones de dólares, con lo que el 92,4 por ciento de la deuda fue regularizada.

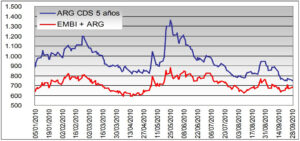

Gráfico 2. Canje

Fuente: Bloomberg.

La oferta argentina se estructuró en base a un tratamiento diferencial según el tipo de inversor. Para los inversores minoristas, se pagó en efectivo los intereses devengados desde 2003. En cambio, los inversores institucionales recibieron por este mismo concepto un bono con vencimiento en 2017 a una tasa del 8,75 por ciento. Esta diferenciación mostró ser exitosa ya que hubo una gran aceptación por parte del primer grupo. Los tenedores que rechazaron el canje fueron algunos fondos buitre cuyo negocio es cobrar la totalidad de la deuda mediante litigio antes los tribunales internacionales.

Muchos acreedores fueron mal aconsejados en el primer canje de 2005, dejando pasar un trato más que justo. La nueva propuesta ofreció nuevamente un interesante rendimiento financiero con bajo riesgo dadas las perspectivas de valorización que tienen los activos financieros y la robustez que viene experimentando la economía argentina desde 2003 (superávit gemelos, altas tasas de crecimiento, fuerte acumulación de reservas internacionales, tipo de cambio competitivo, etc.).

Esta oferta fue más beneficiosa para la Argentina que la realizada en el 2005 de acuerdo con lo establecido en la ley cerrojo (cualquier nueva oferta no debería mejorar la hecha en 2005). El país no pagó los servicios financieros de los “cupones PBI” de los años transcurridos posteriores al primer canje. Esto, además de lo convenido en la ley cerrojo, tiene lógica ya que el sentido del cupón PBI era premiar a los acreedores que se asociaran al crecimiento económico de nuestro país.

La negociación –tal como ocurrió en 2005– se hizo sobre la base de las posibilidades reales de pago del país, concluyendo finalmente la deuda en cesación de pagos. El efecto inmediatamente posterior se hizo sentir y fue visible en los mercados a través de distintos indicadores como la baja del riesgo país, la baja del costo del credit default swap soberano y la consecuente suba del precio de los bonos nacionales. Esta mejora no sólo alcanza al Estado sino también tendrá un efecto positivo sobre el sector privado dado que el costo de deuda empresarial está dado por el costo soberano más una prima de riesgo.

Desde una perspectiva más amplia y a diferencia de otros episodios tristemente célebres en nuestra historia contemporánea, el encomiable proceso de desendeudamiento encarado desde 2003 se observa en distintos indicadores. Este proceso es un paso adelante dentro del modelo económico adoptado en 2003 donde la política económica está al servicio de un desarrollo nacional basado en el ahorro interno, cuyo principal objetivo es el de lograr un crecimiento económico con inclusión basado en la generación de empleo y de un amplio mercado interno.

Gráfico 3. Indicadores de sostenibilidad pre y post devaluación

Comparación con diciembre de 2001.

Fuente: Secretaría de Finanzas.

Considerando las perspectivas a futuro tras el canje del año 2010, y ante versiones que indicaban el regreso de la Argentina a los mercados internacionales, nuestro país ha fijado una posición marcada por la prudencia: no endeudarse innecesariamente.

Remarcar el hecho de que la Argentina puede hacer frente a sus compromisos haciendo uso de sus recursos internos, contribuye a consolidar la fortaleza financiera de nuestro país. Cuando los mercados –y entre ellos las calificadoras de riesgo– internalicen esta situación, y finalmente le requieran a los títulos de deuda del país un rendimiento acorde con una economía que desde hace siete años crece vigorosamente, presenta superávit gemelos y ha mejorado todos sus coeficientes de endeudamiento –como se observa en el cuadro de esta página–, será tiempo de evaluar nuevamente esta postura.

Con el descenso de las tasas de interés, será posible tomar deuda para sostener inversiones puntuales en infraestructura pero siempre en el marco de un proceso de desendeudamiento relativo, es decir emitiendo menos de lo que vence o menos que el crecimiento del PBI, característica que ha marcado el proceso iniciado tras la crisis de 2001.

Es necesario remarcar la importancia de la recuperación de la soberanía en materia económica que ha experimentado nuestro país en los últimos años. Mediante políticas económicas autónomas, y orientadas a generar un modelo de desarrollo, se sustenta un vigoroso mercado interno sin descuidar los equilibrios externos. Mantener el equilibrio externo es clave para garantizar un modelo productivo y reducir la dependencia financiera externa, como refleja no sólo la experiencia de la tablita y la convertibilidad, sino la grave crisis de muchos países en desarrollo en estas décadas incluyendo los casos de Islandia, Países Bálticos, Grecia y otros países de Europa desde 2008.

De esta manera, la economía nacional ha recobrado un sendero de crecimiento sustentable, donde lo financiero se encuentra supeditado a variables como la producción y el empleo, y no al contrario como ocurrió desde que nuestro país se insertó en un mundo financieramente globalizado, hacia finales de los ’70.

Autorxs

Alejandro Vanoli:

Licenciado en Economía (UBA), presidente de la Comisión Nacional de Valores.