Planes de estabilización en América latina: ¿qué distingue a los casos exitosos?

Los autores dan cuenta de distintas experiencias con vistas a lograr un crecimiento económico con bajos niveles de inflación.

| Por Gabriel Palazzo, Martín Rapetti y Joaquín Waldman |

La Argentina atraviesa un proceso de inflación crónica, encadenando 13 años consecutivos de aumentos interanuales por encima del 20%. Nuestro status inflacionario ha empeorado aún más en 2022, dado que la tasa de inflación no sólo es crónica, sino que se ubicaría en torno al 100%. En este escenario de alta inflación, el incremento de precios va a un ritmo definitivamente perjudicial para el crecimiento económico.1

Esto nos lleva a aseverar, sin miedo a equivocarnos, que reducir drásticamente la tasa de inflación y estabilizar la macroeconomía será un objetivo de primer orden para quienes guíen la política económica en los próximos años. Un régimen de inflación crónica y alta es un fenómeno de naturaleza diferente a la aceleración inflacionaria en contextos de baja inflación. Para lidiar con este fenómeno no basta con imponer un Banco Central independiente que establezca una política contractiva y decida su tasa de política monetaria siguiendo alguna versión de la famosa Regla de Taylor.2 Con niveles de inflación superiores al 30%, esas políticas suelen ser inefectivas. La sintonía fina no es suficiente ante desequilibrios mayúsculos.3

Terminar con el proceso inflacionario que enfrenta la Argentina requiere aplicar un plan de estabilización. Los planes de estabilización consisten en programas macroeconómicos a gran escala, en los cuales se subordina la mayor parte de las políticas económicas a la reducción de la tasa de inflación. Los planes suelen darse a conocer con anuncios de las principales autoridades políticas del país y la definición de un ancla antiinflacionaria. Ambos hechos buscan influir en las expectativas, persuadiendo a los agentes sobre un cambio en la sostenibilidad de las políticas macroeconómicas y ofreciendo una variable de referencia –ancla– que guíe la dinámica de precios. En definitiva, un plan de estabilización busca el quiebre de la dinámica inflacionaria para que la economía retorne a un régimen de baja inflación.4

En este artículo nos concentramos en tres aspectos importantes sobre las experiencias de planes de estabilización en la región. Esta evidencia surge de un trabajo de investigación en que los autores de esta nota recopilamos y analizamos 50 planes implementados en América latina desde 1970 hasta la actualidad. La fecha de inicio del análisis restringe el estudio al período de la segunda globalización financiera, donde los flujos de capitales comenzaron a cobrar un papel fundamental en el funcionamiento de las economías de la región.

La base de datos fue armada consultando fuentes secundarias y nacionales, así como también una exhaustiva revisión bibliográfica de literatura académica y documentos oficiales para la determinación de las fechas del lanzamiento del plan, las anclas utilizadas y las políticas complementarias que fueron parte de los programas. El enfoque episódico adoptado nos ha permitido analizar no solo aquellos casos exitosos, sino también aprender sobre las experiencias fallidas. Este artículo es el puntapié inicial de una serie de investigaciones relacionadas.

Tres hechos estilizados

Estabilizar es difícil

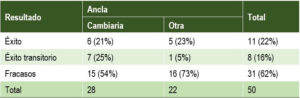

El primer punto a resaltar es que estabilizar no ha sido sencillo. La gran mayoría de los casos que estudiamos han fracasado en el objetivo de disminuir la inflación y anclar las expectativas inflacionarias en un régimen de baja inflación.5 De los 50 intentos realizados en América latina desde 1970 hasta la fecha, 31 han fracasado, sin haber reducido la inflación ni siquiera de forma momentánea. Otros 8 tuvieron una reducción inicial que se revirtió tiempo después y solo los 11 restantes consiguieron desinflar de forma perdurable.

El cuadro 1 organiza a los planes según su grado de éxito y el ancla elegida para la estabilización. El ancla, como sugiere la analogía, es un elemento que se fija en un punto y tensa al resto de los precios, buscando desacelerar su avance. Esta variable debe estar bajo el control directo de los hacedores de política. Se distingue entre los planes que utilizan al tipo de cambio como ancla inflacionaria del resto de los planes (en los que, principalmente, se utiliza algún agregado monetario). La principal diferencia entre ambos casos radica en si hay un compromiso explícito o no sobre la evolución futura del tipo de cambio nominal.

Cuadro 1. Resultados de los intentos de estabilización por tipo de ancla en América latina (1970-2020)

Fuente: elaboración propia.

El cuadro nos sugiere dos lecciones. En primer lugar, queda en evidencia que la probabilidad de fracasar ha sido superior a la de tener éxito. Mientras que un 22% de los casos fueron exitosos de forma duradera, el 78% restante fracasó, de forma temprana o tardía. En segundo lugar, la elección del ancla pareciera no determinar la probabilidad de éxito, ya que la proporción de casos positivos en ambos tipos de plan es similar. No obstante, sí se observa una diferencia en la factibilidad de obtener éxitos temporarios según el tipo de ancla: aquellos planes que no comprometen ancla cambiaria no suelen mostrar éxitos temporarios. Pareciera que estos, cuando fracasan, lo hacen antes del año y medio, sin lograr siquiera un éxito transitorio en la lucha contra la inflación.

¿En qué se parecen los casos exitosos? ¿Qué podemos aprender de los fracasos? Aquí vienen los siguientes dos hechos estilizados que consideramos importantes para el diseño de un plan de estabilización.

El orden fiscal es indispensable

Este es un hecho estilizado que muestra una división tajante entre los casos de éxito perdurable y el resto de planes. Las inflaciones crónicas se dan de forma concomitante con problemas fiscales, desbalances estructurales y períodos de endeudamiento del Estado. Una de las precondiciones para estabilizar es regularizar estas situaciones, garantizando la sostenibilidad fiscal. Así, los casos de estabilización exitosos han iniciado el plan con un superávit primario promedio de 1,4% del PBI. De hecho, solo dos de los 10 casos de éxito para los que contamos con datos muestran un déficit primario inicial (Bolivia y Nicaragua), mientras que el resto muestra cuentas equilibradas o superávits de hasta un 5,6% del PBI.6

En sentido contrario, los planes que fracasaron o que solo fueron exitosos transitoriamente muestran, en promedio, un déficit fiscal primario inicial de 0,1% y 7,1% del PBI, respectivamente. En el peor de los casos, el déficit llega hasta el 22,5% del PBI. Si analizamos el resultado financiero, vemos comportamientos similares. Los planes exitosos tienen –en promedio– menores déficits financieros que el resto de planes.7

Contar con cuentas fiscales ordenadas no es condición suficiente para el éxito. De hecho, existen casos en los que la consolidación fiscal se había alcanzado y los planes no consiguieron estabilizar (por ejemplo, en Venezuela en 1989 o en Ecuador 1988). Siguiendo a Kiguel y Liviatan (1988 y 1992a), creemos que las políticas de sostenibilidad fiscal por sí solas son insuficientes para reducir inflaciones crónicas y que el anuncio de anclas y políticas de ingreso tiene un rol en estabilizar economías con inflaciones como las que estamos estudiando. De cualquier modo, la experiencia histórica es contundente en que la sostenibilidad fiscal es elemento indispensable para el éxito.

La probabilidad de éxito aumenta con cuentas externas más robustas

Los procesos de inflación crónica también coinciden con desbalances de cuenta corriente, escasez de divisas y procesos de endeudamiento en moneda extranjera. Para retornar al normal funcionamiento de la economía es necesario encarrilar esta situación y recuperar la sostenibilidad externa. Sin embargo, la propia dinámica de la estabilización suele implicar una apreciación del tipo de cambio real, tanto en los casos de ancla cambiaria como en el resto, lo cual suele corresponderse con un empeoramiento de la cuenta corriente durante el proceso de desinflación.

La literatura económica estudió este fenómeno y lo relacionó con la dinámica de “ciclos de boom-bust”.8 Durante la fase inicial de un plan de estabilización, la apreciación cambiaria y el flujo de capitales hacia el país facilitan una mejora en el desempeño económico tanto por la menor incertidumbre económica como por la mejora de los salarios reales (boom). Sin embargo, esta dinámica empeora el resultado externo, pudiendo tornar insostenible a la apreciación y generar una crisis de balance de pagos (bust). Si la crisis cambiaria ocurre más temprano que tarde, el proceso de desinflación puede revertirse, impidiendo que las expectativas inflacionarias se anclen en un entorno estable y que la economía ingrese en un régimen de baja inflación.

Un aspecto que encontramos en nuestro trabajo es que los planes exitosos inician su intento de estabilización con saldos de cuenta corriente superavitarios o menos deficitarios que aquellos que fracasan. Partir de una situación más robusta en el balance externo implica menores chances de inestabilidad cambiaria durante el lanzamiento del plan y una mayor posibilidad de apreciar el tipo de cambio real durante la desinflación, sin que se torne insostenible tempranamente el balance de pagos.

Contamos con datos del saldo de cuenta corriente trimestral para 24 experiencias. En esta muestra, los casos exitosos exhiben un superávit de cuenta corriente –promedio– en el trimestre de lanzamiento del plan y los tres trimestres previos de 1,9% del PBI. Uno solo de los eventos es deficitario (Perú), mientras que el resto tiene balances positivos de hasta 8 puntos. Adicionalmente, en 4 de los 5 casos de planes exitosos para los que no tenemos datos en frecuencia trimestral de la cuenta corriente observamos una suba del tipo de cambio real en los meses iniciales del plan.9 Esto da indicios de que los planes de estabilización exitosos comenzaron con un frente externo positivo o ajustaron su desbalance externo en el momento de la implementación del programa.

El contraste con el resto de las experiencias es sugerente. Los planes con éxitos transitorios muestran un déficit promedio de 1,1% del PIB (y 4 de los 5 casos para los que tenemos datos parten de déficits externos, que alcanzan hasta 3,5%) mientras que los fracasos tienen un déficit promedio de 2,1% (con 10 de 13 casos comenzando en terreno negativo, con déficits de hasta 6,3%).

Vemos entonces que los planes de estabilización exitosos suelen iniciarse con una cuenta corriente positiva. Este punto de partida no siempre es “heredado”, sino que en numerosas ocasiones la corrección se realiza como parte del propio lanzamiento del plan, o poco antes. En sentido contrario, los fracasos comienzan con mayores déficits de cuenta corriente y, por lo tanto, se enfrentan a problemas al intentar estabilizar o anclar el tipo de cambio nominal.

¿Por qué estabilizar?

Cerramos estas páginas con dos observaciones. La primera es que para que la estabilización sea exitosa es muy importante generar ciertas condiciones iniciales. Nuestro estudio sugiere que los planes no logran estabilizar si no se corrigen los desequilibrios fundamentales que acompañan la dinámica inflacionaria previa. No se puede estabilizar sin ordenar las cuentas fiscales y externas. La capacidad de mantener el ancla nominal de manera sostenible y creíble para guiar un cambio de comportamiento y expectativas de los agentes económicos depende en última instancia de la capacidad de estabilizar esas dos dimensiones.

La segunda es que el lanzamiento del plan no es el punto de llegada, sino solo el de partida. El éxito dependerá de la trayectoria que sigan las cuentas fiscales y externas en el futuro. Si se relaja la prudencia fiscal, o se torna insostenible tempranamente la cuenta corriente, el plan de estabilización no logrará modificar de forma duradera el comportamiento de los agentes, condición necesaria para que la economía alcance un régimen de baja inflación.

Esta labor es compleja y puede parecer, a primera vista, poco atractiva. Probablemente no sea seductor desde el punto de vista electoral ajustar gastos o reducir el nivel de absorción interna. Pero es importante no perder de vista que se estabiliza para crecer y crecer mejora la vida material de las personas. Generar las condiciones previas para aplicar un plan exitoso puede implicar costos iniciales, pero estos se ven compensados por la recuperación del crecimiento sostenido que genera dicho éxito. Nuestros datos y la evidencia previa sugieren que estabilizar es expansivo.

Nuestro estudio muestra que los países que estabilizan se encontraban estancados, con su PIB cayendo –en mediana– un 0,2% interanual en el momento del lanzamiento del plan. Aquellos que son exitosos crecen, luego del lanzamiento, a un ritmo de 3,5% interanual en los 5 años siguientes. Este efecto suele verificarse de forma inmediata o poco tiempo después de la implementación del plan: la mediana de los 9 casos para los que tenemos datos muestra un crecimiento de 6,5% en el primer año (el rango va desde 0,1% hasta 16,6%). La diferencia con los fracasos es muy marcada: estos casos muestran continuidad del estancamiento tras el lanzamiento del plan (+0,5%, en mediana, con 12 de 25 casos cayendo durante el año posterior al lanzamiento). La menor incertidumbre, la mejora del salario real y la caída del impuesto inflacionario son algunos de los factores que explican la expansión.

Estabilizar es redituable, aun contabilizando los esfuerzos fiscales y el ajuste de cuenta corriente inicial necesario. Reducir la inflación de forma perdurable es condición necesaria para terminar de una vez por todas con el estancamiento secular en que se encuentra el país hace más de una década.

Referencias bibliográficas

Barro, R. J. (1995). Inflation and economic growth. NBER Working Paper 5362.

Bruno, M. y Easterly, W. (1995). Inflation crises and long-run growth. NBER Working Paper 5209.

Calvo, G. A., & Végh, C.A. (1994). Inflation stabilization and nominal anchors. Contemporary Economic Policy, 12(2), 35-45.

Calvo, G. (2017). Fighting Chronic Inflation with Interest Rates: Cutting a Hydra’s Heads with a Swiss Army Knife? Unpublished manuscript.

De Gregorio, J. (1991). The Effects of Inflation on Economic Growth: Lessons From Latin America, IMF Working Paper WP/91/95

Frenkel, R. (1979). “Decisiones de precio en alta inflación”. Desarrollo Económico, 291-330.

Frenkel, R., 1983. “Mercado financiero, expectativas cambiarias y movimientos de capital”. El trimestre económico, 50 (200 (4)), pp.2041-2076.

Frenkel, R. (1989). “El régimen de alta inflación y el nivel de actividad”.

Frenkel, R., y Rapetti, M. (2009). “A developing country view of the current global crisis: what should not be forgotten and what should be done”. Cambridge Journal of Economics, 33(4), 685-702.

Ghosh, A. y Phillips, S. (1998). Warning: Inflation may be harmful to your growth. IMF Staff Papers, 45(4), 672-710.

Heymann, D., y Leijonhufvud, A. (1995). “High Inflation: The Arne Ryde Memorial Lectures”. OUP Catalogue.

Ibarra, R. y Trupkin, D. (2011). The relationship between inflation and growth: A panel smooth transition regression approach for developed and developing countries. Banco Central del Uruguay Working Paper Series, 6.

Kehoe, T.J., y Nicolini, J.P. (Eds.). (2022). A Monetary and Fiscal History of Latin America, 1960-2017. U of Minnesota Press.

Khan, M. y Ssnhadji, A. (2001). Threshold Effects in the Relationship between Inflation and Growth. IMF Econ Rev 48, 1-21.

Kiguel, M.A., y Liviatan, N. (1988). Inflationary rigidities and orthodox stabilization policies: Lessons from Latin America. The World Bank Economic Review, 2(3), 273-298.

Kiguel, M.A. y Liviatan, N. (1992a). When do heterodox stabilization programs work?: lessons from experience. The World Bank Research Observer, 7(1), 35-57.

Kiguel, M.A., y Liviatan, N. (1992b). The business cycle associated with exchange rate-based stabilizations. The World Bank Economic Review, 6(2), 279-305.

Libman, E. y Palazzo, G. (2020). Inflation targeting, disinflation, and debt traps in Argentina. European Journal of Economics and Economic Policies: Intervention, 17(1), 78-105.

Mauro, P., Romeu, R., Binder, A. y Zaman, A. (2013). “Modern History of Fiscal Prudence and Profligacy”. IMF Working Paper, WP/13/5

Sarel, M. (1995), “Non linear effects of inflation on economic growth”. IMF Working Paper, WP/95/56.

Notas:

1) Para una mayor discusión sobre el umbral específico a partir del cual la inflación afecta de forma negativa a la actividad económica, ver Barro (1995), Bruno y Easterly (1995), De Gregorio (1991), Ghosh y Phillips (1998), Ibarra y Trupkin (2011), Khan y Senhadji (2001) y Sarel (1995). ⇑

2) Según esta regla, la tasa de interés real debe incrementarse ante desvíos del objetivo inflacionario del Banco Central y/o de la brecha del producto respecto al producto potencial. ⇑

3) Ver Calvo (2017) y Libman y Palazzo (2020) para una discusión al respecto. ⇑

4) Para una discusión sobre distintos regímenes de inflación ver Heymann y Leijonhufvud (1995) y Frenkel (1979, 1989). ⇑

5) Definimos a un plan de estabilización como exitoso de forma perdurable si al cabo de un año y medio de su implementación la tasa de inflación interanual se ubica por debajo del 75% del nivel previo al plan y luego de 5 años el aumento de precios es menor al 20% y, en simultáneo, menor a la mitad de la inflación inicial. Denominamos como fracasos a aquellos planes de estabilización que, en los primeros 18 meses de implementación, no logran reducir su tasa de inflación en un cuarto de la inicial o que son reemplazados por un nuevo plan. Finalmente, consideraremos éxitos transitorios a aquellos planes que, si bien logran reducir la inflación en el primer año y medio (a un nivel inferior al 75% de la inflación inicial), no reducen lo suficiente la inflación a los 5 años (no alcanzan la categoría de éxito perdurable), o son reemplazados por otro plan de estabilización en ese lapso. ⇑

6) Tanto en Bolivia como en Nicaragua, aunque permanece en terreno negativo, la contracción del déficit primario en el año de lanzamiento del plan es del orden de los dos dígitos en porcentaje del PBI. ⇑

7) Los datos fiscales surgen, principalmente, de Kehoe y Nicolini (2022) y Mauro, Romeu, Binder y Zaman (2013). ⇑

8) Ver, por ejemplo, Frenkel (1983), Kiguel y Liviatan (1992b), Calvo y Vegh (1994) y Frenkel y Rapetti (2009). ⇑

9) El programa restante, aplicado en Costa Rica en 1982, muestra una suba muy importante del tipo de cambio real siete meses antes de su aplicación. ⇑

Autorxs

Gabriel Palazzo:

Licenciado en Economía (UBA). Doctor en Economía por la Universidad de Buenos Aires y la Universidad de Alcalá de Henares. Profesor adjunto de Macroeconomía 2 en la Universidad de Buenos Aires. Investigador de Equilibra, del IIEP-Baires (UBA-CONICET) y del CEDES.

Martín Rapetti:

Licenciado en Economía (UBA). Phd. en Economía por la Universidad de Massachusetts, Amherst. Director Ejecutivo del Centro de Análisis Económico Equilibra. Investigador Adjunto del CONICET. Profesor de Macroeconomía Avanzada en la Universidad de Buenos Aires y el Instituto Universitario CIAS.

Joaquín Waldman:

Licenciado en Economía (UBA). Maestrando y doctorando en la Universidad de Buenos Aires. Es becario doctoral del CONICET en el Centro de Estudios de Estado y Sociedad (CEDES) e investigador asociado de Equilibra y del IIEP-Baires (UBA-CONICET).