Inflación, un tema irresuelto

El trabajo analiza las causas de la inflación así como los abordajes macroeconómicos para esta problemática.

| Por Alberto Müller y Haroldo Montagu |

La inflación se ha tornado un mal endémico en la Argentina. Hace más de dos décadas que el país transita una dinámica inflacionaria en paulatina aceleración. A partir del estallido del régimen de convertibilidad en 2001, cada gestión gubernamental dejó un piso mayor de inflación que el que le tocó recibir.

No sorprende entonces que el debate sea intenso, así como también la esperanza (y la ansiedad) por encontrar una solución. No es solo una buena explicación lo que se requiere; la demanda es por soluciones, así como una teoría sobre una epidemia no es tan atractiva como el logro de un instrumento para contenerla.

La inflación, por ser un aumento sistemático de los precios expresados en dinero, es trivialmente un fenómeno monetario; no habría inflación en una hipotética economía de trueque. Pero no es válido concluir por esta razón que la causa de tal aumento de precios se encuentre en el dinero. La inflación, como el grueso de los temas económicos, es un tema complejo y arduo, que no admite simplismos o afirmaciones breves (“Toda afirmación breve en Economía es falsa, salvo eventualmente esta”, dijo Alfred Marshall alguna vez).

El economista teórico más importante que tuvo la Argentina, Julio H.G. Olivera, sostuvo que existen tres clases de inflación: la inflación de demanda, causada por un exceso de la demanda total respecto de la oferta total de productos y servicios; la inflación de costos, derivada del aumento de la tasa de salarios a un ritmo mayor que la productividad del trabajo asalariado, y la inflación estructural, originada por el cambio de los precios relativos en un contexto de inflexibilidad descendente de los precios monetarios.1

Olivera reconoce que las dos primeras “inflaciones” operan en la Argentina en determinadas circunstancias, pero le asigna un rol principal a la inflación estructural, asociada mayormente al incremento de los precios relativos de productos primarios.

En otros términos, la inflación es, ante todo, un fenómeno macroeconómico, que involucra pero excede la esfera de lo monetario. Y si nos referimos a un fenómeno macroeconómico, aceptamos una multiplicidad de causas; es menester entonces desentrañarlas (no basta con alegar que se trata de un “fenómeno multicausal”).

Lo fiscal, lo cambiario, la estructura productiva y de ingresos y, desde ya, la historia económica del país, además de lo monetario, tienen un peso en la determinación de los niveles y ritmos de la inflación en la Argentina.

Referirse a que la inflación o la aceleración de la misma es causada únicamente por la emisión monetaria –la que en buena medida financia el gasto público– no solo sería insuficiente para explicar el fenómeno en la Argentina: pecaría además de no poder justificar los niveles inflacionarios registrados en la actualidad en otras latitudes en donde no se registran desbalances monetarios y/o déficit fiscales significativos, pero los precios se ha incrementado en forma desusada.

No por eso debe obviarse el vínculo existente entre emisión e inflación. Aun las teorías económicas más disímiles acuerdan en su correlación. Pero como señala Julio Olivera, mientras que la teoría monetaria entiende a la emisión monetaria como causa de la inflación, teorías como la estructuralista consideran a la primera el efecto de la última.2

En todo caso, si se nos permite el juego de palabras, la inflación en la Argentina tiene una explicación más bimonetaria que monetaria. Un factor especial es el afán por la dolarización de excedentes, en nuestro país. Hay un comportamiento dolarizador, alejado de cualquier juzgamiento moral, que repulsa de la moneda doméstica. La dolarización de las carteras agrega un factor adicional a la hora de explicar la inflación en el país y es la contracara de la constante desvalorización de la moneda nacional. Ante determinadas coyunturas, ese bimonetarismo parece tener más incidencia en la explicación inflacionaria que otros como el gasto público o la emisión.

Occam a la inversa: lo sencillo no es hermoso

A pesar de la persistencia inflacionaria, o tal vez por ella, abordar el problema y –sobre todo– resolverlo ha tenido resultados infructuosos. A la hora de pensar el diagnóstico de la inflación, en la generalidad de los países sobrevienen las explicaciones y argumentaciones monetaristas. Este tipo de explicaciones, lejos de internalizar la complejidad del tema, se caracterizan por su simplismo. Lo cierto es que, a pesar de los distintos signos políticos (y sus variantes internas) que han tocado gobernar el país, la explicación monetaria resulta insuficiente, aun cuando se actuó en consecuencia de la misma.

Es más; si la inflación fuera una cuestión meramente monetaria no sería en realidad un problema. Dado que se trata de un proceso que en definitiva perjudica a los gobiernos (todos los representantes gubernamentales de todos los signos políticos así lo han manifestado en alguna ocasión), los mismos no insistirían por esa vía una y otra vez, sobre todo si se trata de renovar credenciales electorales. Sería un comportamiento perverso difícilmente explicable.

Por otro lado, la explicación monetarista –por lo menos en su versión más ingenua– es poco eficaz para dar cuenta de la variación de precios relativos que siempre acompaña a los procesos inflacionarios. En la medida en que se produce un incremento generalizado de la demanda, los efectos en términos de precios deberían ser relativamente uniformes.

¿Dónde reside entonces el gran atractivo del diagnóstico monetarista? Encontramos aquí razones en tres órdenes. En primer lugar, brinda una explicación sencilla y de (aparente) sentido común para la inflación. Ofrece simultáneamente un remedio que parece trivial. Y por último, pero no menos importante, se adecua a un formato ideológico que reivindica a los actores inmersos en el mercado, frente al Estado.

Las explicaciones alternativas se basan en tópicos no monetarios. Hablamos de la puja distributiva que resulta en espirales ascendentes. Hablamos de mercados no competitivos cuyos precios muestran inflexibilidad a la baja. Hablamos de expectativas autorrealizadas. Se trata de argumentos que tienen también sentido común, pero no brindan en forma inmediata un instrumento de política. Son, además, más difíciles de aceptar –para los sectores dominantes– porque ponen en duda la eficacia de los mercados descentralizados, en lugar de desembocar en un cuestionamiento del activismo estatal.

De hecho, la única política antiinflacionaria en la que la generalidad de los gobiernos cree es la que recurre a instrumentos monetarios. Esto es lo que estamos viendo en la mayoría de los países de desarrollo medio y alto. A raíz del disloque de los mercados producido por la pandemia y luego por la guerra ruso-ucraniana, la generalidad de los precios –especialmente de los bienes– se ha incrementado, sin que pueda argumentarse que hubo algún tipo de shock monetario, pero la respuesta generalizada de los gobiernos –y también la recomendación del Fondo Monetario Internacional– ha sido la astringencia monetaria, generándose así un fuerte incremento en las tasas de interés.

Aquí reside probablemente la dificultad central de las políticas antiinflacionarias: el diagnóstico acertado no brinda herramientas inmediatas de política, a la vez que debe competir con otro diagnóstico que (aparentemente) sí les da lugar.

Cabe adicionalmente una observación que entendemos de importancia, cuando nos referimos a causas no monetarias de la inflación. Sostenemos que ellas requieren asumir estructuras de mercado no competitivas.

El caso teórico de la competencia perfecta solo puede ser entendido como un constructo a fines ilustrativos o didácticos, porque ningún caso real se acerca a él. Pero sí podemos aceptar que se trata de una aproximación de cierta eficacia allí donde operan mercados con publicidad de precios y atomización tanto en oferta como en demanda; esto ocurre por ejemplo en los mercados concentradores de ciertos commodities, de productos frutihortícolas, etc. Un aspecto característico de tales ámbitos es que los precios que allí se forman rigen para transacciones que no se realizan allí. Predomina el comportamiento tomador de precios, siendo que estos son fijados mediante algún mecanismo de remate o similar. En esta configuración, la única inflación esperable es la de demanda. Destaquemos que en estos mercados se observa un comportamiento de flexibilidad hacia la baja de los precios que no se ve en mercados de otro tipo.

En mercados no competitivos (típicamente, configuraciones de oligopolio o competencia monopolística con barreras a la entrada), los precios son fijados generalmente por los oferentes, que de hecho usufructúan una posición de mayor o menor dominancia. Hay quienes sostienen que la inflación se debe a la concentración de la oferta (monopolio/oligopolio), porque resulta en precios más elevados que en el caso competitivo, pero este argumento es erróneo, porque una posición dominante de mercado que resulta en un precio más alto no explica por qué se da una espiral ascendente. Sin embargo, puede darse la situación en la que, a partir de ciertos impulsos (devaluaciones, impacto de precios internacionales, impuestos específicos), los que detentan una posición dominante en determinado mercado sí puedan trasladar constantemente esos impulsos al precio sin disminuir su margen de rentabilidad, posibilidad negada a quienes no cuentan con ese poder de traslado.

En las economías de nivel de desarrollo medio-alto o alto coexisten mercados competitivos y otros que no lo son. Se trata además de economías donde un apreciable excedente es susceptible de ser distribuido de diferentes maneras, sin que se vea comprometida en lo inmediato la reproducción del proceso económico. Esto abre claramente espacio para la disputa distributiva, que de manera alguna debe ser entendida como limitada a la mera carrera precios-salarios: se trata de una disputa que enfrenta entre sí también a los empresarios.

La inherente complejidad de entender el proceso inflacionario en este tipo de mercados no competitivos puede ser más fácilmente aprehendida si se consideran las importantes dificultades que la propia Teoría Microeconómica y la Organización Industrial enfrentan para predecir el comportamiento de mercados oligopólicos en la fijación de precios, no ya en su variación a lo largo del tiempo.

Lo barato sale caro

Habiendo descartado las explicaciones meramente monetaristas de la inflación y reparando en la cuestión estructural de la determinación de la dinámica de precios, vale preguntarse qué ocurre con los precios relativos o “macroprecios” que configuran la macroeconomía.

Ya en el número especial de Voces en el Fénix “Nuevas aristas en la cuestión del desarrollo”, se menciona que existe un conjunto de precios clave que son el tipo de cambio, la tasa de interés, las tarifas (y todos los precios regulados por el gobierno) y los salarios. En pos de controlar la inflación, el sendero que adopten esos precios debe ser a la vez sustentable y consistente con el crecimiento económico. Adicionalmente, la estabilización de tales precios no puede surgir del libre juego de los mercados, y menos en una situación crítica como la actual.3

Vale la pena, entonces, analizar cómo se han venido comportando esos macroprecios en los últimos años y qué sendero podrían adoptar con el fin de lograr una trayectoria macroeconómica convergente con un decrecimiento del ritmo inflacionario.

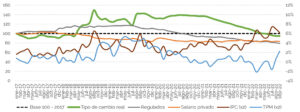

El siguiente gráfico presenta la evolución de los mencionados precios durante el último lustro (entre 2017 y 2022). Todas las variables están expresadas en términos reales, es decir, descontando la inflación de cada período.

Gráfico 1. Precios relativos de la economía argentina.

Enero 2017 = 100 y variaciones mensuales en %

En primer lugar vemos que el tipo de cambio real, en la actualidad, se ubica en niveles de principios de 2017, previo a las sucesivas devaluaciones ocurridas durante el gobierno anterior. Es decir, se trata de un desfasaje que exigirá indefectiblemente algún tipo de corrección.

Los precios regulados, principalmente tarifas de servicios públicos, se encuentran casi 20 puntos (en términos reales) por debajo del nivel de principios de 2017. Se debe recordar que el atraso de las tarifas se debe, principalmente, al congelamiento de estas durante la pandemia en los años 2020 y 2021 y la demora en el esquema de segmentación anunciado en 2022.

En tercer lugar, la tasa de interés de política monetaria en términos reales recién a partir del segundo semestre del 2022 vuelve a situarse, luego de casi dos años, por encima de la inflación.

Por último, los salarios reales se encuentran entre 10 y 15 puntos por debajo de los niveles de inicio de 2017, dependiendo si se toma el índice de asalariados privados registrados o no registrados (en el gráfico aparece solo el índice de salarios privados registrados).

La dinámica anterior se completa con la evolución del resultado fiscal del gobierno (el déficit viene disminuyendo año tras año) y el retorno del superávit de cuenta corriente, a pesar del fuerte aumento de las importaciones. Ambos indicadores dan cuenta de que cualquier receta que presente al “ajuste” como la solución peca de no conocer las dinámicas macroeconómicas del país.

Este atraso en los macroprecios de la economía representa un “abaratamiento” de los mismos, lo cual, de una manera u otra, tiende a “corregirse”. Generalmente, a través de decisiones con un costoso impacto social, por vía de corridas cambiarias y licuación de activos.

¿Existe alguna forma de evitar ese desenlace tantas veces repetido? Sin duda, encarecer de repente dichos precios representa una “solución” no satisfactoria, y tampoco garantiza la conclusión del problema, en la medida que los agentes económicos (gobierno, hogares, empresas) realicen nuevos ajustes ascendentes.

Adoptando la concepción de la inflación estructural, es evidente que la corrección de los macroprecios presentados más arriba podría (y debería) ocasionar alteraciones en los precios relativos, lo cual genera perdedores y ganadores en términos de ingresos. Para evitar que los perdedores sean siempre los mismos (los sectores de bajos ingresos), es preciso que las consecuencias de dicha modificación de precios relativos afecten a los sectores que menos vean alterados sus ingresos y/o excedentes como resultado de dichas intervenciones. Y nos referimos a “intervenciones” ya que se requiere que el Estado sea el que encare y lleve adelante esa tarea. Dejar que el mercado por sí solo sea el que “acomode” los precios relativos suele incomodar a las mayorías. Va un ejemplo ya lejano, pero de fuente insospechable: cuando en 1967 la dictadura de aquel entonces produjo una devaluación de 40%, estableció un impuesto especial para compensar las ganancias obtenidas por los tenedores de activos en moneda extranjera. Más cerca en el tiempo, la devaluación del tipo de cambio que ocurre luego de la crisis de la convertibilidad es acompañada de la vuelta de las retenciones a las exportaciones agropecuarias, a modo de captar algo del excedente producto de la devaluación y desacoplar los precios de exportación de los internos.

Conclusión: nada más práctico que una buena teoría

Más allá de la particular teoría que se sostenga, la inflación no monetaria demanda para su combate un Estado fuerte, y esta fuerza dependerá también de su solvencia fiscal y externa. Muchas de las grandes crisis que desembocaron en procesos inflacionarios devinieron de cuadros críticos en esos frentes. Esto no significa ratificar el dictum monetarista de que “el déficit es inflacionario”, sino contar con un Estado con capacidad de –por así decirlo– “pisar la pelota”. Un Estado que debe recurrir a la permanente renovación de endeudamiento de corto plazo –y que queda al capricho de operadores especulativos– no contará con tal fuerza. Esto es solo parte del remedio; pero es seguramente una condición necesaria.

Por su parte, una vez que se abandonan posturas monetaristas, la cuestión de la economía bimonetaria y de la demanda de divisa para la dolarización de ahorros y excedentes tiene centralidad por el particular impacto que produce una devaluación en las expectativas, aun si esta solo se materializa en transacciones meramente financieras. Aunque haga referencia a aspectos monetarios, este factor escapa totalmente de las lógicas del monetarismo.

Por lo tanto, ante lo incierto del panorama actual, con macroprecios desalineados, el gobierno debe garantizar una salida que aborde el problema inflacionario de manera integral, es decir, macroeconómicamente. Dicha salida, a su vez, debe cumplir con dos condiciones. En primer lugar, debe atender de manera conjunta y consistente los macroprecios de tal manera que el nuevo set de precios relativos no perjudique a las mayorías. En segundo lugar, debe actuar sobre la inflación sin crear o agravar otros desequilibrios ni abortar un proceso de crecimiento económico, si no el remedio no será tal.

Notas:

1) Olivera, JHG. Academia Nacional de Derecho y Ciencias Sociales de Buenos Aires, en la sesión privada del 11 de Julio de 2013. ⇑

2) Olivera, Economía Clásica Actual (1977). ⇑

3) Voces en el Fénix número especial: “Nuevas aristas en la cuestión del desarrollo”, Octubre 2022 – https://vocesenelfenix.economicas.uba.ar/numero-especial/ ⇑

Autorxs

Alberto Müller:

Licenciado en Economía (Universidad de Buenos Aires). Magíster y Doctor en Teoría Económica (Universidad de São Paulo). Profesor Titular Regular de la Universidad de Buenos Aires. Director del Centro de Estudios de la Situación y Perspectiva de la Argentina. Director de la Cátedra Abierta Plan Fénix.

Haroldo Montagu:

Licenciado en Economía (Universidad de Buenos Aires). Magister en Economía del Desarrollo (Universidad de Rotterdam). Se desempeñó como Viceministro de Economía y Director Nacional de Política Macroeconómica dentro del ámbito del Ministerio de Economía de la Nación. Fue Economista Jefe del Banco de la Nación Argentina y Jefe de Unidad en la Comisión Económica para América Latina (CEPAL) en Santiago de Chile. Es Coordinador Académico del Plan Fénix y docente en la Universidad Nacional de Moreno y la Universidad Nacional de Avellaneda.