Las agencias calificadoras de riesgo: ¿costo o beneficio?

Las agencias calificadoras de riesgo son fuertemente cuestionadas por su falta de objetividad y el sesgo ideológico que las guía. Es tarea de los Estados nacionales poner las finanzas al servicio de la producción, el comercio y el empleo, y no de la mera especulación.

| Por Alejandro Vanoli* y Santiago Cámpora** |

El orden monetario internacional ha vivido una época de anarquía desde la finalización del sistema acordado en Bretton Woods en agosto de 1971. De allí en adelante, y bajo la influencia de la ideología neoclásica, se promovió la liberalización y desregulación que caracterizaron los últimos cuarenta años.

El período de bonanza que transitó el capitalismo mundial entre la finalización de la Segunda Guerra Mundial y la década del sesenta sentó las bases para la acumulación de excedentes que, una vez reemplazado el sistema de paridades fijas por uno flexible, permitió que los capitales fluyeran libremente entre las fronteras.

Bajo los acuerdos de Bretton Woods eran los organismos internacionales de crédito, y en particular el Fondo Monetario Internacional, quienes disponían la asignación de líneas de crédito para socorrer a países con desbalances en sus cuentas externas; con el cambio de paradigma, este rol recayó en los mercados internacionales de capital, los cuales a partir del financiamiento vía la adquisición de títulos públicos pasaron a ocupar el rol que otrora tuvieran los mencionados organismos.

Para los organismos internacionales los requisitos para la asistencia crediticia eran la adopción de políticas encuadradas en el mainstream económico. Para los bancos internacionales y, más recientemente, para los inversores particulares, comenzaron a tener un rol preponderante las recomendaciones de un actor central en el sistema financiero actual: las agencias calificadoras de riesgo (ACR).

El surgimiento de cambios en los entramados regulatorios local e internacional, junto al advenimiento de nuevos actores en la escena de las finanzas, como los inversores institucionales o las entidades off-shore, más el sorprendente avance de las tecnologías de la información y la comunicación (TIC), terminaron de configurar un escenario donde el mercado doblegó y puso al servicio de sus intereses a los Estados nacionales.

El sistema financiero se transformó en este sentido en un gran “casino” global donde lo financiero se fue desvinculando de lo real, tomando una lógica propia más cercana a la especulación y la valorización de activos que a la financiación de la actividad productiva. Los ciclos del producto convencionales se desvirtuaron y las materias primas dejaron de ser meros insumos en el proceso de producción para transformarse en el producto final de procesos de especulación.

Las recurrentes crisis financieras que tuvieron lugar en las últimas cuatro décadas son un evidente símbolo de la disfuncionalidad en la que se encuentran las finanzas globales actualmente; resulta necesario revisar ciertos conceptos y visiones arraigadas en pos de recobrar la estabilidad perdida.

Las agencias calificadoras de riesgo

Las ACR han tenido una importante responsabilidad en el estallido de la última crisis mundial. Existe cierto consenso alrededor de su flojo desempeño a la hora de calificar productos financieros respaldados por hipotecas, devenidos con el tiempo en “activos tóxicos”. Actualmente, las agencias vuelven a estar en el centro de la escena financiera mundial a partir de su falta de timing y sus dispares criterios para evaluar el riesgo soberano de distintos países, en el marco del proceso de crisis que experimentan muchas economías europeas.

Las calificadoras de riesgo surgieron de la necesidad de los inversores de contar con una entidad que recabara y procesara, de manera centralizada, toda la información necesaria para emitir una opinión sobre el riesgo inherente de un activo financiero determinado. Las tres principales calificadoras a nivel mundial son Moody’s, Standard & Poor’s y Fitch. Algunas de ellas, en el mercado desde hace ya varias décadas, actuaron durante mucho tiempo (¿y aún actúan?) en forma oligopólica, acaparando prácticamente la totalidad de los activos e instituciones financieras a calificar.

En algún punto, la búsqueda de instituciones transparentes, capaces de producir una opinión independiente sobre la credibilidad crediticia de los deudores, devino en la incorporación de las agencias calificadoras de riesgo al entramado regulatorio de numerosos países. El primer paso lo dio Estados Unidos, que a partir de 1975 introdujo en su legislación la figura de NRSRO (Nationally Recognized Statistical Rating Organization), condición que debía ser aprobada por la SEC (Securities and Exchange Commission), que de alguna manera actuaba como barrera a la entrada de potenciales competidores en el mercado de rating crediticio, configurando una estructura del mercado de calificaciones que se mantuvo durante años.

Problemas de información e incentivos

Algunos de los cuestionamientos que surgieron alrededor de las ACR obedecen al modelo de negocio que llevan adelante. Durante años, las mismas se rigieron por el criterio de “el inversor paga”, es decir, quien estuviera interesado en la evaluación crediticia de algún instrumento o emisor en particular, podía concurrir a cualquiera de estas agencias, pagar por el servicio y obtener una calificación que de otra forma hubiera tenido que obtener por sus propios medios; aquí quedaba reflejado el valor agregado de las agencias: la reducción de los costos transaccionales relacionados con la obtención y procesamiento de la información. No obstante, este principio no estuvo exento de problemas de free-riding por parte de los inversores y fue reemplazado por el de “el emisor paga”.

Si bien este cambio en el modelo de negocio solucionó el problema anterior, generó incentivos perversos que se convirtieron en el talón de Aquiles de las ACR: al ser los emisores quienes ahora debían pagar por las calificaciones, se generaban potenciales escenarios de colusión/captación de las agencias, que naturalmente no querían perder a sus clientes –fuente última de su negocio– produciendo evaluaciones excesivamente estrictas. De todas formas y aun cuando una agencia particular pudiera mantener su imparcialidad dentro de este encuadre, el emisor podría verse inclinado a realizar “shopping crediticios”, hasta hallar la agencia que mejor responda a sus intereses, lo cual atenta claramente contra la objetividad requerida.

En este punto, se podría contraargumentar que las ACR tienen un capital reputacional que mantener, y que apartarse de una evaluación independiente y certera resultaría en una pérdida sustancial de clientes y market share. Aquí es donde la estructura oligopólica descripta juega su rol: con escasa competencia y un marco regulatorio que le ha dado carácter normativo a las evaluaciones crediticias (como sucede por ejemplo en Basilea II), los incentivos para elaborar calificaciones de calidad resultan escasos. Puesto de otra forma, el costo de equivocarse en las evaluaciones fue durante los últimos años cercano a cero.

La evaluación del riesgo soberano

En el caso de los ratings soberanos, existen cuestionamientos al carácter procíclico que han adquirido las calificaciones y los informes de perspectiva (outlooks). Algunos analistas se preguntan si, dados los recientes acontecimientos, las ACR están entregando información al mercado o si, por el contrario, la están tomando del mismo.

Cuando se evalúa la injerencia de las calificadoras en el desenlace y aceleración de los procesos de crisis, conviene tomar en consideración dos factores: las cláusulas gatillo y las interconexiones. Bajas en las calificaciones de determinados países desatan generalizados procesos de venta por parte de los inversores (por lo general institucionales), que por sus reglamentos de gestión de cartera no pueden poseer activos con ratings por debajo de cierto umbral. Este proceso se retroalimenta por la vía de incrementos en los spreads, los cuales redundan en un mayor costo financiero para la economía en cuestión, agravando finalmente la situación fiscal y determinando, por lo general, una calificación aún más baja. Este resultado se conoce como “efecto precipicio” (cliff effect).

Desde una perspectiva regional, tomando como ejemplo la experiencia europea, no sólo las bajas en la calificación pueden disparar estos procesos; también pueden producir este efecto los cambios en las perspectivas (outlooks) que difunden periódicamente las calificadoras, al repercutir inmediatamente en economías que poseen vínculos financieros con los países examinados. La exposición de los diferentes bancos comerciales, en términos de los activos que poseen en esos países, crea un canal inmediato de contagio que potencia el efecto inicial.

En el caso de la Argentina, el principal cuestionamiento que se realiza a las ACR se centra en su falta de objetividad o, más específicamente, se destaca su habitual sobredimensionamiento de variables subjetivas –que roza la lisa y llana discriminación– a la hora de realizar la evaluación crediticia en términos de la capacidad y voluntad de nuestro país de cumplir con sus obligaciones financieras.

Si se consideran los criterios metodológicos –publicados por las calificadoras– que se utilizan para evaluar el riesgo crediticio, se observa que los mismos se centran en factores que podrían afectar “la habilidad y voluntad de repago”, haciendo hincapié en “el desempeño pasado del país durante los ciclos económicos y políticos”, así como en “factores que podrían determinar un mayor o menor grado de flexibilidad en la política económica desde una perspectiva a futuro”.

Las cinco grandes áreas que se analizan al realizar la evaluación de riesgo de crédito soberano son:

1. Efectividad institucional y riesgo político, lo cual deriva en un “puntaje político”.

2. Estructura económica y perspectivas de crecimiento, reflejado en el “puntaje económico”.

3. Liquidez externa y posición de inversión internacional, reflejada en un “puntaje externo”.

4. Performance y flexibilidad fiscal, así como la carga de la deuda, reflejado en un “puntaje fiscal”.

5. Flexibilidad de la política monetaria, reflejado en un “puntaje monetario”.

Para llegar a la calificación final, cada uno de estos factores es evaluado otorgándosele un puntaje de 1 (máximo) a 6 (mínimo), basado en consideraciones tanto cuantitativas como cualitativas. Estos puntajes posteriormente se combinan y finalmente se arriba a una calificación soberana, la cual se desagrega en una calificación para obligaciones en moneda extranjera y otra para obligaciones en moneda local.

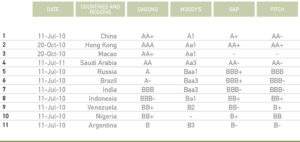

Más allá de cuestiones metodológicas, una evaluación de riesgo crediticio debería ser consistente con una matriz de datos macroeconómicos objetivos, que permita aplicar criterios de comparabilidad e independencia inobjetables, a cubierto de opiniones subjetivas. En el cuadro 1 puede observarse cómo la nueva ACR Dagong, de origen chino, ha evaluado con diferente criterio algunas economías seleccionadas.

Cuadro 1. Evaluación del riesgo soberano

Fuente: Dagong Global Credit Rating.

El cuadro confirma la validez de los cuestionamientos, en tanto muchas economías con variables macro sólidas pueden llegar a ser objeto de calificaciones muy por debajo, incluso, de países que se encuentran al borde del default o enfrentan serios problemas para cumplir con sus compromisos financieros. En este punto, es lógico plantear si no resulta excesivo el peso que se otorga a las variables cualitativas cuando se realizan los análisis, ya que sólo así se entenderían las marcadas disparidades en las evaluaciones realizadas.

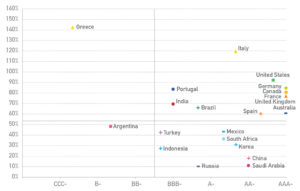

Gráfico 1. Deuda/PBI y Calificación de Riesgo de S&P

Fuente: Elaboración propia en base a datos de FMI y S&P.

El gráfico 1 ejemplifica lo expuesto: se observa cómo países desarrollados con altos ratios de endeudamiento gozan de calificaciones superiores a economías en vía de desarrollo que por lo general muestran un endeudamiento relativo pequeño, y hasta cierto equilibrio en su balance fiscal.

Esta disparidad se ve profundizada cuando se analiza el nivel de extranjerización de la deuda, esto es, qué porcentaje del total de esta está en manos de inversores externos.

El caso de la Argentina es paradigmático, no sólo porque las variables macroeconómicas actuales demuestran la solvencia de la economía nacional, sino que el sendero de crecimiento que se ha iniciado hace ya varios años ha sido acompañado por un desendeudamiento sistemático, la paralela obtención de superávits fiscales y de cuenta corriente y una creciente acumulación de reservas.

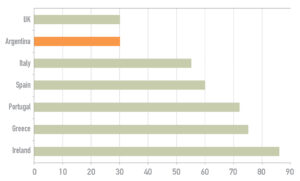

Gráfico 2. Tenencias extranjeras de la deuda pública (% del total)

Fuente: Elaboración propia en base a datos de FMI y S&P.

En cambio, economías como Grecia, que hasta solamente dos años atrás gozaban de calificaciones A, que reflejaban una “sólida capacidad de pago”, hoy son consideradas virtualmente en default. Para evaluar la capacidad de pago de distintos países se expone el gráfico 3, de balance fiscal acumulado y calificación crediticia.

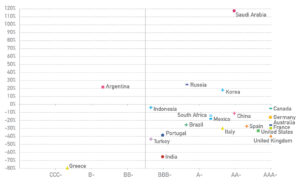

Gráfico 3. Balance Fiscal/PBI acumulado 2003-2010 y Calificación de Riesgo de S&P

Fuente: Elaboración propia en base a datos de FMI y S&P.

Es pertinente aclarar que con esto no se hace una defensa de los superávits fiscales como desiderátum de la política económica, sino que aun cuando se pueda o no estar de acuerdo con una utilización indiscriminada de esta herramienta, el gráfico pone nuevamente de manifiesto la ambigüedad de los criterios de evaluación utilizados.

En cierto modo, estos errores son consistentes con el hecho de que las ACR, entre 2005 y 2007, hayan valuado como triple AAA (calificación máxima) activos respaldados por hipotecas que en los años subsiguientes fueron degradados en un 70% a calificaciones CCC o inferiores, categoría que corresponde a una alta probabilidad de incumplimiento.

Dado el carácter central que han cobrado los ratings crediticios en el costo de financiamiento, tanto para cualquier Estado nacional como para los sectores productivos de los respectivos países, al actuar como “piso” para el financiamiento empresario, queda claramente en evidencia el perjuicio que estas evaluaciones, fuertemente sesgadas por concepciones ideológicas, causan hoy en día a numerosas economías.

Por otra parte, la credibilidad de la calificadoras fue nuevamente cuestionada a finales de agosto del 2011 cuando Moody’s decidió bajar la calificación del sistema bancario argentino de estable a negativa. Según el informe de la calificadora, el descenso en la calificación obedece a una supuesta “vulnerabilidad del sistema financiero frente a factores macroeconómicos y a medidas intervencionistas por parte del Gobierno para los próximos 12 a 18 meses”.

Esta baja en la calificación se encuentra sustentada en hechos futuros de desconocida probabilidad de ocurrencia y no en el empeoramiento de los indicadores de rentabilidad y solvencia ni en un cambio en la regulación. Al respecto, basta con observar los mencionados indicadores de solvencia con que cuentan las entidades que operan en nuestro país para darse cuenta de la posición sólida que atraviesan y lo inconsistente de la aseveración.

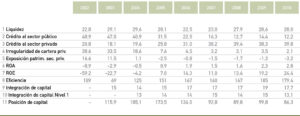

Cuadro 2. Indicadores del sistema bancario argentino 2002-2010

Fuente: BCRA.

Los mencionados indicadores de rentabilidad se encuentran en valores máximos desde la salida de la crisis y la irregularidad de la cartera privada evidencia niveles históricamente bajos, en un contexto donde el financiamiento empresario se consolida como el motor del crecimiento del financiamiento total al sector privado. Este comportamiento de las variables objetivas lleva a pensar que las opiniones volcadas por la calificadora se encuentran profundamente empapadas de un sesgo ideológico y poseen una intencionalidad política explícita.

Desandar el camino iniciado

La configuración del sistema financiero actual obedece a una determinada relación de fuerzas en el plano internacional. Mientras que el sistema de Bretton Woods se ordenó alrededor de la hegemonía económica y militar de Estados Unidos, la anarquía evidenciada actualmente pareciera responder a un liderazgo más disputado.

Es evidente que el proceso de calificación posee un enfoque que lo subyace y en este sentido, abordar el accionar de las calificadoras redunda indefectiblemente en plantear concepciones alternativas y superadoras al modelo neoliberal que está impregnado en las evaluaciones.

El sistema financiero actúa muchas veces como polea transmisora de la hegemonía ideológica y cultural de las naciones desarrolladas, donde el pensamiento crítico ha sido doblegado por visiones unívocas que terminaron por configurar un esquema donde tres o cuatro empresas privadas concentran una posición de poder inimaginable.

Más allá de los errores en las calificaciones y el sesgo ideológico de las mismas, las agencias calificadoras se insertan en un devenir azaroso de la globalización financiera y del sistema capitalista. En este punto, no puede dejar de evidenciarse la responsabilidad que tiene en el surgimiento de esta dinámica la existencia de un gran excedente económico junto a una mala distribución de la riqueza, combinación que es funcional al florecimiento de los desbalances financieros globales.

El proceso de liberalización y privatización de la regulación, que se ha venido llevando a cabo en las últimas décadas, ha demostrado sus graves falencias. La responsabilidad de los reguladores a nivel nacional es diseñar esquemas que procuren subsanar los problemas expuestos.

En una primera aproximación, se debería tener en cuenta el carácter de bien público de la información suministrada por las agencias calificadoras de riesgo. Sin duda, el Estado es el que debe definir los lineamientos para el funcionamiento de la actividad y, a su vez, el carácter que debe darse a la información generada.

En el año 2009, durante la reunión de Toronto del G20, se hizo hincapié en la necesidad de trabajar en el diseño de métodos objetivos, justos, uniformes y razonables para la evaluación de riesgo crediticio soberano, procurando que reflejen, con la mayor precisión posible, la situación económica de un país. Hasta el momento, no se han producido avances sustanciales en la materia.

En relación con este último punto, es necesario reducir la sobredependencia que tiene hoy, a nivel mundial, la regulación financiera con relación a las agencias calificadoras de riesgo. Si no se adoptan decisiones que rompan con esta dependencia, el regulador será solidariamente responsable de los errores que puedan cometer las ACR. Los reguladores europeos, en particular, han analizado diversas opciones que van desde la intervención en las metodologías de evaluación hasta la suspensión de la difusión puntual de ratings de algunos países, durante períodos de turbulencia en los mercados financieros.

No constituye una novedad afirmar que, detrás de esta configuración oligopólica y sesgada de las tres agencias calificadoras de origen estadounidense, se mueven importantes intereses. Si se toma conciencia del viraje producido en muchas economías desarrolladas hacia un crecimiento liderado y sustentado por el crédito como principal motor de su actividad, no debe extrañar que el sistema internacional de calificaciones crediticias esté supeditado a este esquema. Si la evaluación crediticia es la brújula que guía la asignación de los flujos de capital a nivel mundial, quien controla la brújula, controla el crédito.

Somos testigos de un fuerte proceso de globalización sin un gobierno global que lo supervise; mientras que en el plano comercial existen instituciones como la Organización Mundial de Comercio, en el plano de las finanzas todo está basado en la cooperación y la buena voluntad de los Estados, lo que usualmente redunda en que los avances logrados en la materia sean de escasa relevancia.

De esta forma, será necesario repensar el rol que deberían desempeñar las calificadoras de riesgo en el sistema financiero internacional desde una perspectiva amplia. No deben perderse los beneficios derivados del suministro y procesamiento de información, pero deben tomarse en cuenta, a la vez, todos los costos relacionados con su funcionamiento.

Los desafíos se plantean en torno a hallar un esquema que asegure la consistencia entre las políticas nacionales y las del conjunto. En este punto, y a contramano de las visiones más cercanas a la automaticidad de los mercados, pareciera que los Estados nacionales son aún el actor principal para llevar adelante esta tarea, procurando que las finanzas vuelvan a estar al servicio de la producción, el comercio y el empleo, y no de la mera especulación.

* Presidente de la Comisión Nacional de Valores Argentina. Licenciado en Economía por la Universidad de Buenos Aires. Profesor Titular de Finanzas Internacionales y de Economía Internacional de la Facultad de Ciencias Económicas y de Derecho (UBA).

** Lic. en Economía por la Universidad de Buenos Aires. Magister en Relaciones Económicas Internacionales (UBA). Docente de Economía Internacional de la Facultad de Ciencias Económicas (UBA). Asesor del Directorio de la Comisión Nacional de Valores Argentina.