La situación de la industria automotriz y de autopartes en la Argentina

La globalización de las operaciones de las terminales y la aparición de proveedores multinacionales de autopartes son el principal desafío para el sector. La formación de los recursos humanos, financiamiento específico y un fuerte apoyo de la legislación sectorial son las principales herramientas para superarlo.

| Por Saturnino Ángel Castaño* |

Desarrollar este tema tiene implícitos condicionantes tales como la historia de este sector, el aprecio por el público en general de sus productos, la imagen de su desarrollo tecnológico. Todos ellos muy justificados pero sin duda con una necesidad de análisis de las reales consecuencias en el país de estas industrias. Las empresas terminales automotrices se caracterizan por su desempeño global, lo que les permite ubicar sus centros productivos de acuerdo con su permanente búsqueda de nuevos mercados y de ventajas comparativas ya sea de costo de factores como condiciones económicas, fiscales y financieras de los países donde se aloja.

En los últimos años hemos podido observar el importante despliegue de unidades de diferentes marcas y modelos que se han incorporado al parque automotor de nuestro país para beneplácito de los usuarios pero con las consiguientes consecuencias de inviabilidad de escala productiva para los fabricantes de las partes de los vehículos.

Para poder plantear una mirada lo más objetiva posible es que intento analizar diferentes aspectos de su incidencia en el desarrollo de nuestro país. Es innegable que el sector en sus inicios fue una fuente de desarrollo tecnológico del sector metalmecánico tanto para los autopartistas como para los fabricantes de bienes de capital.

Es necesario considerar que con el paso del tiempo lo que creemos “lo mejor” para el país puede ir cambiando en función de los cambios de entorno tanto interno como externo. ¿A qué cambios nos referimos? Por ejemplo a la disponibilidad de recursos energéticos, a la evolución de la integración nacional en los vehículos fabricados, al derrame tecnológico hacia el interior de la industria local, al balance comercial, a la conformación de la estructura de su red de valor. Todos estos factores en definitiva deben confluir para generar el mayor bienestar posible de nuestro país en su conjunto.

Un integrante clave de la cadena de valor del sector es el autopartista, proveedor de bienes intermedios de producción para la fabricación de vehículos por parte de las terminales automotrices y para el mercado de reposición.

La industria autopartista está estructurada alrededor de la industria automotriz, la cual a través de su evolución y cambios tecnológicos, tanto de producto y proceso como de gestión, la condiciona fuertemente. Los cambios principales de gestión introducidos por las terminales fueron los siguientes:

• La globalización de las operaciones de las terminales: que implicó la concentración del desarrollo de sus productos y sus proveedores de componentes clave para asegurar escalas y alianzas estratégicas. Esto significa el establecimiento, cuando es necesario, de terminales y las proveedoras de autopartes en los lugares seleccionados por las terminales cuando las condiciones de entorno así lo exigen o para asegurar las entregas.

• El desarrollo de técnicas de gestión con el fin de asegurar la entrega en plazo y calidad por parte de los proveedores de componentes. Esto trajo la incorporación en las terminales y sus redes de proveedores de los sistemas Lean o Justo a Tiempo, de los sistemas Seis Sigma.

• El aprovisionamiento modular: por el cual se han reducido apreciablemente los proveedores directos de las terminales transfiriendo a ciertos proveedores tanto la responsabilidad de investigación, diseño, fabricación y administración de su propia red de proveedores con alta exigencia de desempeño, de los conjuntos funcionales. Generalmente estas empresas son multinacionales con fuerte enlace estratégico con las terminales, y que en forma permanente están experimentando una muy importante cantidad de fusiones que derivan en una concentración cada vez mayor de conocimientos, capacidades y por supuesto de facturación. Si analizamos el comercio mundial de autopartes, en el año 2009 su valor fue de 475 mil millones de dólares y sólo 10 proveedores autopartistas facturaron 173 mil millones. Los cambios tecnológicos de producto implicaron la capacidad de desarrollo de conjuntos, incorporando nuevos materiales y multiespecialidades debido a la creciente interacción de electrónica, hidráulica, neumática, mecánica en los diseños.

• Diseño de plataformas globales: Las terminales tienden a lograr diseños unificados para distintas regiones y tal como consigna el Departamento de Comercio de Estados Unidos a través de su Oficina de Transporte y Maquinaria, refuerzan el contacto muy intenso con determinados autopartistas permitiendo el incremento de su escala tanto en el nivel de diseño como en el de producción ya que logran en algunos casos que el 80% de las partes sean comunes y que la mayor parte de ellas provengan de la misma red de proveedores. Esto sin lugar a dudas lleva a reducir la participación de los proveedores regionales. Otra consecuencia de estos diseños centralizados en los proveedores de módulos es que los mismos son concebidos en función de la capacidad de tecnologías disponibles en determinados nodos, lo cual hace muchas veces inviable su producción en otras regiones debido a no disponer de dichas tecnologías de transformación, muchas de las cuales no son posibles con las escalas de producción vigentes en dichas regiones.

• La flexibilización: implicó la generación de múltiples modelos/prestaciones de los vehículos, con cambios frecuentes de diseño, lo cual implica un esfuerzo de adaptación rápida pero que está asociado necesariamente a la escala ya que la factibilidad de dicha flexibilidad en ciertos componentes es fuertemente limitada por su escala y su consiguiente costo. Este es un impedimento para autopartistas de países de escala de mercado baja que además se agrava por la presencia de una cantidad grande de terminales automotrices como es el caso de nuestro país. La posibilidad de desarrollo de autopartistas locales depende de este factor de escala por un lado, pero también por la metodología de evaluación de precios ya que en muchos casos las terminales comparan el valor FOB con el precio del proveedor local, no teniendo en cuenta los costos de importación, los de inmovilización, desconociendo las ventajas de tiempos y lotes de entrega menores. Pero este factor de escala también afecta a los proveedores del mercado de reposición dada la gran diversidad de modelos existentes en el mercado. Esto trae como consecuencia la realimentación creciente de la importación de repuestos y en ciertos casos el empeoramiento del servicio de mantenimiento agravado por las políticas de casi cero stock que implica una muy baja disponibilidad de repuestos y solamente aquellos que son de consumos medios altos. Cuando la producción es local la disponibilidad es mayor y con períodos de reposición menores.

Simultáneamente se han producido innovaciones en cuanto a la conformación de los vehículos que también condicionan el desempeño de las empresas autopartistas. A continuación detallamos algunas de dichas innovaciones:

• Tecnologías de diagnóstico de fallas: debido a la tendencia creciente de incorporación de dispositivos electrónicos de control y de conectividad, los mismos incorporan softwares cuya propiedad intelectual es de las terminales y que a su vez requieren de dispositivos de diagnóstico que limitan la posibilidad de reparación en los nodos independientes.

• Las tendencias a disminuir el consumo de combustibles están imponiendo la reducción de cilindrada y por lo tanto reducción de tamaño como de cantidad de componentes ya que mayoritariamente los motores son de 4 cilindros en el caso de los automóviles.

• Crecimiento de la demanda de dispositivos de reducción del consumo para los vehículos usados. En este sentido los autopartistas globales de sistemas de encendido e inyección están previendo incrementos importantes en su facturación.

• Como consecuencia de la disminución del consumo surgen tecnologías de accionamiento híbrido con las consiguientes necesidades de desarrollo de aire acondicionado de bajo consumo, de dirección asistida eléctricamente, de mejoras en la transmisión para obtener mayor rendimiento del motor, de baterías para accionar motores eléctricos, de motores eléctricos y sus controles.

• Reducción del peso de los vehículos: se tiende al uso de materiales de mayor resistencia específica, lo cual puede cambiar el proceso de su transformación.

• Incremento de condiciones de seguridad que comprenden el desarrollo de sistemas como por ejemplo los airbags que se van haciendo obligatorios e incluso se incrementa su cantidad ya que aparte de los frontales se agregan por ejemplo los laterales.

• Con la incorporación de sistemas electrónicos se prevé que la incidencia de estos dispositivos en el costo de los vehículos será cercana al 40% para el año 2015. Históricamente la electrónica estaba presente en los sistemas de audio y a través de los años pasó a incorporarse en nuevas funciones de conectividad que incluyen navegación, conectividad para disminuir los riesgos de accidente, tanto entre vehículos como con dispositivos de control de tránsito y de control tales como testeo remoto, control de funcionamiento, control de estabilidad, entre otras.

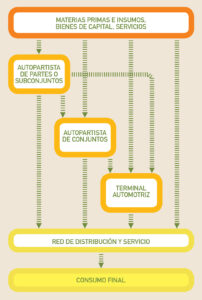

La cadena de valor del sector automotriz

Participan de la misma diferentes sectores que conforman una red que como producto final entrega bienes y servicios al cliente final, tal como puede apreciarse en la figura 1.

Figura 1. Cadena de valor del sector automotriz

Los bienes que recibe el cliente final son los vehículos por un lado pero también los repuestos y accesorios, ya sea en forma directa o a través del servicio de mantenimiento brindado por las redes de concesionarios de las terminales o por nodos de servicio independientes. Estas ventas de partes del vehículo constituyen lo que llamamos el mercado de reposición, que constituye una fuente de actividad de suma importancia a la vez que presenta un nivel de exigencia, de calidad y precios inferior al de las terminales, tal como lo detalla el Departamento de Comercio de Estados Unidos, lo cual lo hace muy atractivo para los autopartistas.

También podemos considerar incluida dentro de este segmento a la industria de las reparaciones de conjuntos que cambian partes de los componentes utilizando las partes estructurales, tal como sucede con las bombas de agua, alternadores, rectificación de motores, entre otros. La demanda mundial anual de este segmento es del orden de 85 a 100 mil millones de dólares, sólo limitada por las restricciones de ciertos países debido a la dificultad de diferenciarlos con partes usadas sin reacondicionamiento.

En cuanto a los actores que intervienen se puede observar a los autopartistas fabricantes de partes individuales o subconjuntos, los autopartistas de conjuntos (algunos de los cuales son a su vez propiedad de las terminales), las terminales automotrices, la red de distribución y servicios (que incluye tanto la red de concesionarios de las terminales afectados a la venta de vehículos como de repuestos a través de sus servicios de mantenimiento y reparación), la red de reposición externa a las terminales con la venta de partes y de servicios de mantenimiento y reparación, y finalmente el cliente final. Esta red es alimentada a su vez por los proveedores de insumos, materias primas, bienes de capital y también servicios.

La posición dentro de la cadena también determina el grado de exposición del sector, muchas veces independiente de su competitividad individual, ya que en caso de estar en posiciones más cercanas a las materias primas las hace dependientes de la competitividad de los productores de los conjuntos funcionales o de las decisiones estratégicas de las terminales. Esto se ha visto cuando los proveedores de conjuntos seleccionan regiones para realizar producciones con visión global de reducción de costos y por lo tanto los proveedores locales ubicados aguas arriba directamente son eliminados de la cadena de valor.

Características del sector automotriz en la Argentina

Hasta ahora se ha tratado de describir las características del sector en términos generales, pero a partir de aquí daremos alguna idea de su situación en la Argentina en los últimos años, tanto de las terminales automotrices como de los autopartistas.

a) Industria Terminal Automotriz

La industria automotriz no genera diseños locales, limitándose a incorporar desarrollos externos, con limitado aporte tecnológico en el diseño por parte de los proveedores nacionales debido a la política global que aplican las terminales.

La Argentina está ubicada aproximadamente en el puesto 20 de los productores automotrices en el mundo, considerado este orden por su facturación, lo cual no implica considerar el agregado de valor local especialmente de sus autopartes.

No es lo mismo que el 25% en valor de las partes se produzca localmente a que el 60% sea de producción local.

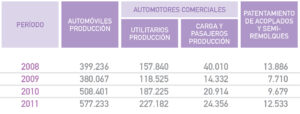

La composición de la producción local en los últimos cuatro años se detalla en la tabla 1, identificando la escasa producción de vehículos de carga y pasajeros que en cantidades significativas se desplazaron a Brasil.

Tabla 1. Producción local de automotores 2008-2011 (unidades)

Fuente: elaboración propia en base a datos suministrados por las terminales automotrices.

También es de resaltar que solamente el 38% de los vehículos vendidos en el mercado local son de fabricación nacional, y si consideramos que como máximo el contenido de autopartes locales es del 30%, esto significa que al parque automotriz de la Argentina se están incorporando vehículos con un contenido local de autopartes inferior al 12 por ciento.

También se aprecian factores culturales en la falta de defensa del contenido local en las posiciones de decisión de las terminales locales, lo cual no pasa en Brasil, donde históricamente la predisposición a la integración local siempre existió.

En función de lo expuesto referido al desarrollo tecnológico de los automotores, los nuevos diseños implican proveedores que dominen nuevas formas de accionamiento, nuevos materiales y electrónica intensiva, lo cual puede convertirse en una barrera al ingreso como proveedor de módulos funcionales.

En nuestro país están presentes empresas con sus casas matrices en Estados Unidos, en países de Europa occidental y en Japón.

Las terminales radicadas en nuestro país corresponden a grandes empresas multinacionales, por lo que presentan una alta inserción en redes globales. Se distribuyen en las provincias de Buenos Aires, Santa Fe y Córdoba, y son las siguientes:

• Ford Motor Argentina

• General Motors

• Fiat

• Mercedes-Benz

• Peugeot-Citroën

• Renault

• Toyota

• Volkswagen

• Honda

• Iveco

A lo dicho hasta el momento podemos agregar que el sector tuvo un saldo comercial negativo superior a los siete mil millones en el año 2011, con alta incidencia de las autopartes. Las importaciones de las mismas están concentradas en el motor y sus componentes, transmisión, equipamiento interior, parte eléctrica, carrocería y sus partes y ruedas, neumáticos y cámaras.

b) Industria autopartista

En el sector autopartista se incluye a diversas industrias relacionadas, entre las que se encuentran la metalmecánica, electrónica, textil, la producción de vidrios, plásticos y caucho, entre otras, que conforman el entramado de actividades y sectores necesario para componer un vehículo.

El sector es altamente dependiente de las políticas de abastecimiento global de las terminales automotrices y de los regímenes de promoción aplicados al sector. Prueba de ello es que a partir del cambio del régimen automotriz de los años ’90, se produjo una fuerte contracción del sector autopartista local como consecuencia de la reducción de la exigencia de contenido nacional mínimo de los vehículos fabricados localmente y la reducción de aranceles de importación de las autopartes, creando una protección negativa para dicho sector.

El enfoque global del sector automotriz con respecto a sus proveedores ha llevado a una importante concentración de capacidades de producción de los autopartistas. Esta concentración se manifiesta en grandes nodos multinacionales productores de conjuntos y subconjuntos que a su vez funcionan como “terminales” que ensamblan partes, con proveedores certificados a nivel mundial, muchas veces radicados en el exterior.

Estos fabricantes, en función de sus acuerdos estratégicos globales con las terminales, deben radicarse junto a ellas en los países donde producen. Esta cercanía tiene por objeto asegurar la calidad del suministro.

Si bien los acuerdos de integración nacional se refieren a la porción de autopartes dedicada a la producción local de vehículos, es importante considerar el mercado de reposición ya que el mismo no sólo depende de las terminales sino que participa también de un sistema de comercialización y servicio independiente.

Se cuenta con la siguiente información sobre la industria autopartista local, de mayo del año 2009 difundida por AFAC.

• Cantidad de empresas: Aproximadamente 400

• Empleo directo: 62.300 personas

• Participación en el empleo industrial: 3,8%

• Ventas: U$S 5.750 millones

• Participación en el PBI: 2,3%

• Participación en el PBI Industrial: 11,4%

En cuanto al comercio exterior, existe una concentración de la exportación (casi un 60%) en un grupo de menos de 20 empresas, participando también las terminales con montos significativos (por ejemplo Scania y Volkswagen Argentina).

Si se considera la situación del comercio exterior, su déficit de balanza comercial es próximo a 7.000 millones de dólares.

Se está trabajando en un programa mediante el cual las terminales automotrices se comprometieron a fomentar la exportación de autopartes locales que participan en el aprovisionamiento de los vehículos fabricados en la Argentina que se exportan, como también a sustituir importaciones de las partes usadas en la fabricación local de vehículos. El incremento esperado de actividad por esta sustitución es muy importante dentro del rango de las partes factibles en forma inmediata de ser cubiertas con proveedores locales.

Tal como comentáramos, la producción de la industria autopartista se canaliza tanto en el suministro a las terminales (incorporación en la línea de producción o venta de repuestos a través de su red de distribución), como para el mercado independiente, ya sea para la reposición de partes como para el mercado de los accesorios y retrofitting.

Por otro lado los cambios tecnológicos incorporados en el diseño de los vehículos traen nuevos requerimientos a los proveedores. Sin embargo esto no implicaría cambios en la actual franja de partes suministrada por los proveedores locales pero seguramente limitaría algunas áreas de participación futura.

c) Otros proveedores de la red automotriz

Los proveedores de herramental y de instrumentos de medición, si bien no son autopartistas, constituyen un núcleo importante de aprovisionamiento debido a las tecnologías involucradas. En muchos casos trabajan muy competitivamente con escalas, salvo cuando por ejemplo la matricería utilizada es usada y proveniente de países donde se discontinúa la producción de las partes involucradas o cuando las partes de chapa son importadas por ejemplo de Brasil, ya que implica que el aprovisionamiento de matricería se realiza en dicho país. En este caso se observa la incidencia de las plataformas regionales que tienen en común una parte importante de sus componentes.

Los fabricantes de bienes de capital y de servicios conexos son otro de los sectores que se benefician con el incremento de actividad de los autopartistas, generando actividad de alto valor agregado.

Conclusiones

La situación del sector podemos describirla desde las ópticas histórica, actual, futura de corto y mediano plazo y futura de largo plazo.

La mirada histórica indica una muy fuerte reestructuración del sector con disminución considerable del valor agregado, incluyendo la capacidad tecnológica requerida por los autopartistas locales y, por otro lado, la oferta de gran cantidad de modelos de vehículos con el resultante condicionamiento de la escala de producción para los autopartistas, sumada a importantes modificaciones en las reglas de comercio exterior aplicadas a la importación de autopartes. También se caracterizó por la llegada de empresas autopartistas multinacionales responsables del abastecimiento de terminales automotrices de las cuales son proveedoras globales.

Si pasamos a la mirada actual podemos decir que observamos las consecuencias de lo enunciado en la mirada histórica y donde los proveedores locales terminaron siendo socios minoritarios en las etapas de expansión del sector automotriz donde se lograron cifras récord de producción de automotores pero con una participación nacional muy reducida, y con la pérdida gradual del mercado de reposición.

Si pasamos a las miradas futuras, estas revisten el carácter de estratégicas ya que las decisiones sistémicas que se adopten impactarán en el futuro del sector pero no solamente en el aprovisionamiento de las terminales sino también en el mercado de reposición.

La mirada futura en el corto plazo nos indica que si se logra que las terminales y sus autopartistas de conjuntos incrementen la compra de partes en el mercado local, surgirán dos condicionamientos: por un lado el aseguramiento de la calidad de producción en cuanto al cumplimiento de las especificaciones técnicas, y por otro el aseguramiento de la gestión de cantidad y plazos, condicionamientos que son en la actualidad los exigidos para los proveedores. Esto implica un aseguramiento de calidad sistémico de toda la red y la solución de eventuales cuellos de botella. Este incremento que se tiene por objetivo desde la gestión gubernamental crea como consecuencia una mayor sustentabilidad de los autopartistas frente a los conocidos ciclos de variación de la demanda.

Cuando analizamos el mediano y largo plazo, y si se cuenta con una estrategia de mayor valor agregado tanto por el volumen como por el nivel tecnológico, los factores a considerar son más complejos y con una necesidad de constituir redes de participantes donde el foco es la innovación en niveles superiores.

Lograr ser proveedores de módulos con miradas en la evolución futura de las tecnologías de producto que formarán parte de los vehículos, constituye un objetivo que implica generar capacidades de desarrollo con el esfuerzo conjunto de múltiples nodos participantes. Esta red de instituciones y capacidades debería incluir centros de conocimiento (universidades, centros de investigación, empresas) y de asociatividad empresaria para poder conformar capacidades de diseño multidisciplinarias, de desarrollo de la capacidad de administrar redes complejas de aprovisionamiento y de innovación, de desarrollar los nodos críticos de la cadena de valor, de contar con financiamiento para estos desarrollos de mediano y largo plazo, de contar con políticas de formación de los recursos humanos orientadas a las líneas estratégicas de producto y proceso, de contar con apoyo de la legislación sectorial. Estos requisitos son los mínimos a tener en cuenta, dado que se debe estar preparado para enfrentar competidores especializados de alcance mundial que a su vez son respaldados en su esfuerzo de innovación por planes gubernamentales de sus países de origen y que tienen lazos estratégicos con las terminales automotrices.

Si realmente se quiere tener participación en esta industria mirando hacia el futuro, deberían tenerse en cuenta estos factores y su factibilidad, siempre considerando los flujos de partes para las terminales y la reposición.

* Ingeniero Industrial por el Instituto Tecnológico de Buenos Aires. Posgrado en Técnicas de Manufactura en el Instituto Tecnológico de Estudios Superiores de Monterrey (México). Director del Instituto de Actualización Empresarial de ADIMRA. Miembro del Comité Asesor del INTI para la certificación de Asesores de Tecnologías de Gestión de la Producción. Profesor en Master y Posgrados en universidades y escuelas de negocios de la Argentina y del exterior. Consultor de BIDFOMIN, CEPAL, OIT, ONUDI.