Inversión extranjera y empresas transnacionales en la economía argentina: Tendencias, estrategias y efectos

La cooperación para promover el desarrollo y combatir la pobreza presenta nuevas configuraciones que favorecen la identificación y profundización de intereses comunes entre los países que conforman “la clase media global”. La Argentina y su potencialidad como fuente de bienes públicos.

| Por Fernando Porta* y Cecilia Fernández Bugna* |

La intensificación de los flujos de inversión extranjera directa (IED) es una de las características constitutivas de la actual fase de globalización. Las casas matrices de las empresas transnacionales (ETs) tienden a organizar la producción y el comercio a escala global mediante la operación de la manera más eficiente posible de sus redes de empresas relacionadas (subsidiarias y empresas aliadas estratégica o tácticamente). Estas estrategias se despliegan en una lógica global, o a veces regional, de modo de poder explotar especificidades de mercado, aprovechar economías de aglomeración y saltar las barreras no arancelarias y medidas de efecto equivalente al comercio internacional. En este marco, la IED hacia los llamados “países en desarrollo” o “países emergentes” ha crecido vigorosamente desde los primeros años ’90, en una trayectoria que, si bien ha atravesado diferentes coyunturas, se ha mantenido hasta la actualidad. La economía argentina ha formado parte activa de estas tendencias del proceso de internacionalización productiva, especialmente como receptora de capitales y empresas extranjeras.

A principios de los ’90, la estabilización de la economía local tras el proceso hiperinflacionario y la implementación de las denominadas reformas estructurales –principalmente, la desregulación de diversos mercados, la privatización de las empresas estatales, la apertura comercial y financiera y la integración en el Mercosur– potenciaron el favorable contexto internacional resultando en un dinámico proceso de inversiones. En esos años, las sucesivas oleadas de IED ingresada respondieron a patrones sectoriales particulares fuertemente influidos por el régimen macroeconómico y comercial predominante. Posteriormente, en el marco del colapso del régimen de convertibilidad y la crisis recesiva inmediata, los flujos anuales de IED retrocedieron significativamente. La recuperación de los niveles de actividad y el dinámico crecimiento económico registrado desde 2003 impulsaron en los últimos años nuevos ingresos importantes de IED; en este caso, han aparecido algunas novedades importantes, tanto en lo que se refiere a la estructura sectorial de las inversiones como al origen predominante de los nuevos capitales que se han instalado.

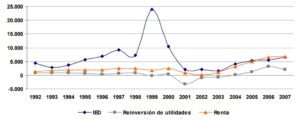

Gráfico 1. Flujos de IED, renta y reinversión de utilidades en la Argentina.

1992-2007 (en millones de dólares)

Fuente: elaboración propia en base a datos de la Dirección Nacional de Cuentas Internacionales.

La primera oleada de IED registrada en la Argentina en los años ’90 está predominantemente asociada al proceso de privatización –y extranjerización– de empresas y servicios públicos; entre 1990 y 1993, cerca de la mitad de los recursos ingresados en concepto de IED al país se destinaron a la adquisición de activos públicos. A partir de ahí, en consonancia con el progresivo agotamiento del parque de empresas a privatizar, la mayor parte de los nuevos flujos de IED se encaminaron principalmente hacia los sectores manufactureros y de servicios comerciales, financieros o empresariales; de cualquier manera, la desnacionalización de activos continuó siendo el rasgo predominante, ya que tales flujos fueron en gran medida dirigidos a la compra de empresas privadas nacionales. Así, el llamado proceso de “cambio de manos” o de “fusiones y adquisiciones” –sólo una de las formas posibles de IED– explica casi el 60 por ciento de la IED ingresada a la Argentina entre 1990 y 1999.

Los incentivos explícitos o implícitos propios del cuadro de políticas macroeconómicas, comerciales y promocionales vigentes en ese período influyeron decisivamente sobre la distribución sectorial de aquellos flujos de IED. En este contexto, pueden distinguirse tres grupos receptores principales: gran parte de las actividades no transables, las actividades extractivas y algunos segmentos de la industria manufacturera. Entre las primeras, los sectores de servicios públicos, infraestructura, transporte, comunicaciones, comercio y finanzas se beneficiaron de las oportunidades abiertas por el proceso de privatizaciones y las condiciones de un mercado interno generalmente cautivo y con demandas postergadas y en expansión. En relación con las actividades extractivas, la desregulación del sector energético y la Ley de Minería (destinada al desarrollo de la gran minería metalífera) promovieron un importante caudal de nuevas inversiones; en este último caso, a diferencia de los anteriores, el componente exportador de los proyectos ha sido significativo. La IED dirigida al sector manufacturero, por su parte, tendió a concentrarse en las industrias alimenticia, química y automotriz, a favor del crecimiento del mercado interno y de los incentivos instalados en la conformación del Mercosur.

En este período, por primera vez las inversiones originadas en España ocuparon un lugar destacado, superando en cuantía a las de los capitales norteamericanos, tradicionalmente predominantes hasta esta etapa. Empresas de otros países europeos –Francia, Italia e Inglaterra, principalmente– registraron también inversiones importantes, al igual que capitales chilenos, los que inauguraron tempranamente un proceso de fuerte expansión de inversiones cruzadas entre países latinoamericanos. La escasa participación de la reinversión de utilidades de ETs ya instaladas en el financiamiento de la IED –menos del 10 por ciento– es otra de las características distintivas del proceso de inversión en este período. Si bien las llamadas “rentas de la IED”, es decir las ganancias de las empresas de capital extranjero, registraron un considerable crecimiento, los inversores privilegiaron una estrategia de maximizar la remisión de utilidades a sus accionistas externos. Esta tendencia y la simultánea preponderancia del proceso de compra de empresas y activos nacionales debilitaron en estos años el potencial aporte de la IED a la formación de capital.

Hacia finales de los ’90 se registra un quiebre en la tendencia expansiva de la IED en la Argentina, explicado por la concurrencia de dos factores: una declinación general de los flujos de IED mundiales –derivada de las tendencias recesivas en la economía internacional– y el inicio de un proceso contractivo en la economía argentina que se profundizará hasta desembocar en la crisis de 2001-02. Como parte de ese proceso, las empresas transnacionales aceleraron y profundizaron la estrategia de remisión de utilidades, al tiempo que mantuvieron un perfil elevado de endeudamiento en moneda extranjera. En este contexto, la devaluación de la moneda local y la pesificación de los ingresos erosionaron su posición financiera de corto plazo, especialmente en aquellas empresas fuertemente vinculadas al mercado interno. Consecuentemente, los flujos de IED se desplomaron hasta alcanzar un valor mínimo en 2003.

La reactivación de las inversiones externas se produjo de la mano de la recuperación de la economía local y, al mismo tiempo, de la aparición de nuevas oportunidades de compra de empresas nacionales, en este caso aprovechando la desvalorización de sus activos en moneda internacional, luego de la crisis y la maxidevaluación. Un rasgo más que destacado de este nuevo período, que se mantiene hasta la actualidad, es el predominio relativo de la IED originada en otros países latinoamericanos, principalmente Brasil, Chile y México. Esta tendencia forma parte de un proceso generalizado a nivel mundial de crecimiento de los flujos de IED y el desarrollo de ETs provenientes de los “países emergentes”, en el que estos tres latinoamericanos han sido particularmente dinámicos. Una de las características distintivas de este proceso es que ha tendido a concentrarse dentro de su misma región de pertenencia. La Argentina ha sido importante receptora de esta IED “regional” y, al menos en los inicios de este período de reactivación, estos inversores reaccionaron más rápido que las empresas norteamericanas o europeas frente al nuevo panorama expansivo de la economía argentina.

A partir de 2004, los flujos anuales de IED se han mantenido en valores próximos al promedio del período 1990-98. Los cambios en el régimen de incentivos macroeconómicos –más favorables a las actividades transables y, en particular, a la exportación– han impulsado un patrón sectorial de las inversiones relativamente diferente al anterior; este factor doméstico ha sido a su vez reforzado por las tendencias internacionales a la revalorización de los productos primarios. En consonancia, se observa una mayor participación de la IED dirigida a las actividades extractivas –principalmente, la gran minería–; del mismo modo, han crecido los flujos destinados a la industria manufacturera, especialmente hacia aquellos segmentos con un mayor componente exportador, tal como los complejos automotriz, agroalimenticio y químico. Las empresas brasileñas han predominado, convirtiendo de hecho al país vecino y socio del Mercosur en el principal origen de IED en los últimos años, al tiempo que las empresas españolas, con la excepción de Repsol-YPF, han retrasado su posición relativa.

También a diferencia de la década anterior, los flujos de IED han tendido a financiarse en mayor medida a través de la reinversión de utilidades y se han destinado preponderantemente a la instalación de nuevos emprendimientos o la ampliación de capacidad productiva, aumentando de este modo su contribución al proceso general de inversión. Sin embargo, y destacando su menor importancia relativa, el proceso de adquisición de firmas locales –en este caso, privadas– ha continuado. Indudablemente, problemas de escala o de acceso al financiamiento tienden a debilitar la posición de algunas empresas nacionales; pero también parece evidente que, entre estas, persiste una vocación por una estrategia “de salida” del negocio, a pesar del contexto general favorable y de crecimiento en el que se han desenvuelto. Por ejemplo, una parte no menor de la IED originada en Brasil ha resultado en la compra de firmas y activos domésticos. Esta cuestión no ha hecho sino reforzar el ya de por sí elevado nivel de extranjerización del aparato productivo local.

Tabla 1. Participación de las empresas nacionales y con participación extranjera

en el valor agregado, el empleo y el total de las 500 grandes empresas (en porcentajes)

Fuente: ENGE, INDEC.

Como resultado de estas tendencias, la Argentina se ha convertido en una de las economías más transnacionalizadas del mundo. En el marco de las condiciones de economía abierta predominantes, podría esperarse que la IED hubiera facilitado la difusión de estándares productivos y tecnológicos internacionales y permitido ampliar la inserción exportadora y una mayor incorporación de las filiales instaladas en el país y sus potenciales proveedores locales a las cadenas productivas globales. Sin embargo, hay evidencias de que su efectiva contribución a la mejora de las capacidades productivas locales ha sido reducida. Las estrategias desplegadas por estas empresas no han tendido a modificar y diversificar sustantivamente el patrón tradicional de exportaciones argentinas y, por otra parte, a excepción de los sectores basados en ventajas naturales, inducen un déficit comercial creciente. Del mismo modo, hay evidencias de que los derrames tecnológicos han sido débiles y de que, en el marco del proceso de desnacionalización, se habrían transferido al exterior funciones de ingeniería y otras actividades de I+D previamente realizadas por las empresas locales.

En líneas generales, el desempeño de las ET ha acentuado un patrón de especialización productivo y comercial basado en ventajas estáticas. Aun en el caso particular de la IED de origen brasileño, los flujos de inversión tampoco han generado procesos de integración productiva de importancia, estableciendo sólo un bajo nivel de especialización y complementación entre las filiales en la Argentina y las casas matrices brasileñas y otras subsidiarias en el resto del mundo. No hay evidencias de que las inversiones del socio regional, por lo menos hasta el momento, hayan dado lugar a procesos de integración compleja y desarrollo de cadenas de valor y complementación productiva al interior del Mercosur. El mayor sesgo exportador de las inversiones de los últimos años no ha sido acompañado por un énfasis equivalente en el desarrollo de eslabonamientos y complementariedades a nivel local; en este sentido, sigue ausente una estrategia de vinculación con el capital extranjero y una política de atracción de IED que contemple la concreción y maximización de sus potenciales efectos benéficos.

* Integrantes de REDES Centro de Estudios sobre Ciencia, Desarrollo y Educación Superior.