La política fiscal en América latina: pasado reciente, presente y futuro

A pesar de las mejoras económicas y sociales del último decenio, América latina sigue siendo la región más desigual del planeta. ¿Qué política fiscal se necesita para cambiar esta situación? El rol del gasto público social, los impuestos directos e indirectos, y los recursos naturales.

| Por Juan Pablo Jiménez* y Andrea Podestá** |

La evolución económica y social de los países de América latina se destaca por dos aspectos principales: una alta volatilidad macroeconómica y una elevada desigualdad en la distribución del ingreso. El problema de la volatilidad en la región está ligado a rasgos estructurales profundos de las economías, como las pautas de especialización del comercio internacional, el dualismo, las instituciones y la falta de desarrollo en todos los mercados en general y en los financieros en particular. Por el lado de la desigualdad, a pesar de las recientes mejoras distributivas alcanzadas en los últimos años, América latina sigue siendo la región más desigual del planeta, lo que se observa en múltiples dimensiones que abarcan desde una alta concentración del ingreso hasta una significativa disparidad regional al interior de los países.

Estas características generales, que por supuesto observan rasgos particulares entre subregiones y países, hacen especialmente importante la acción del Estado a través de la política fiscal. Sin embargo, evaluada por su desempeño y resultados, la política fiscal en la región parece haber sido poco efectiva para atenuar la volatilidad y reducir la desigualdad.

En este contexto, cabe preguntarse por qué la política fiscal no ha cumplido en forma adecuada con estos roles. Varias características explican estas limitaciones que van desde carga fiscal insuficiente y volátil; estructura tributaria sesgada hacia impuestos indirectos; baja inversión pública, hasta gasto público social y acceso al financiamiento procíclicos.

No obstante, esto parece haber cambiado, al menos en parte, en los últimos años, lo que permitió a los países enfrentar la crisis de 2008-2009 de manera diferente al pasado. Pero la gran incertidumbre externa y las múltiples tareas todavía pendientes hacen que sea necesario concentrarnos también en los desafíos presentes y futuros de una política fiscal orientada hacia la igualdad y que al mismo tiempo sea compatible con una estrategia de crecimiento sostenible.

Principales características de la política fiscal en América latina

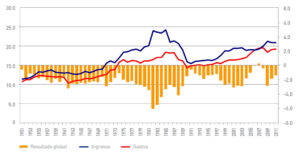

De una mirada en conjunto y de largo plazo, se observa que la carga fiscal promedio de América latina ha sido insuficiente para financiar el gasto público, generando un estrecho espacio para la gestión de la política fiscal. Por ejemplo, en el período 1950-2011, menos del 20% de los resultados de las cuentas públicas de los países fueron superavitarios.

Gráfico 1. América latina: ingreso, gasto y resultado global del gobierno central

(En porcentajes del PIB, promedios simples)

Fuente: CEPAL, sobre la base de cifras oficiales.

Debe resaltarse que esta evolución promedio esconde realidades diferentes: no todos los países tienen bajos ingresos fiscales y varios complementan su carga tributaria con una importante recaudación no tributaria proveniente de la explotación de los recursos naturales.

Más allá de las diferencias entre los países y a pesar de los significativos avances observados en los últimos años, la carga tributaria es, en general, baja con respecto al nivel de desarrollo, tal como se aprecia en el gráfico que relaciona la carga tributaria con el PIB per cápita en 121 países. Gran parte de los países latinoamericanos tiene cargas tributarias inferiores a otras regiones de similar PIB per cápita. En los casos de la Argentina y Brasil la presión tributaria aparece mayor a lo que indica la relación de corte transversal. Un grupo de países conformado por Uruguay, Costa Rica, Bolivia y Honduras se encuentran cercanos a la línea de regresión. Los restantes países latinoamericanos presentan un nivel de presión tributaria menor al de otros países de similar nivel de desarrollo. Por el contrario, todos los países desarrollados se encuentran cercanos a la línea de regresión o por encima de ella.

Gráfico 2. Carga tributaria en comparación con el PIB per cápita PPP

(En porcentajes del PIB y en logaritmos)

Fuente: Gómez-Sabaini, Jiménez y Podestá (2010) sobre la base de CEPAL, OCDE y WDI Banco Mundial.

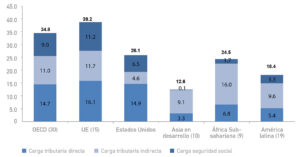

Así la carga tributaria promedio de América latina es prácticamente la mitad de la registrada en los países de la OECD. También la composición de dicha carga es muy heterogénea. La principal causa de las diferencias corresponde a la menor recaudación relativa por impuestos directos (a la renta y a la propiedad), y en particular, por la baja recaudación del impuesto a la renta personal. En América latina menos de un tercio de la recaudación corresponde a impuestos directos mientras que el grueso de la carga recae en los impuestos sobre el consumo y otros impuestos indirectos. Por lo tanto, la carga tributaria no solamente es baja, sino que tiene un claro sesgo regresivo e importantes implicancias para las funciones redistributiva y de estabilización de la política fiscal.

Gráfico 3. Comparación internacional del nivel y estructura de la carga tributaria

(En porcentajes del PIB)

Fuente: elaboración propia sobre la base de CEPAL para países de América Latina; para países de la OECD, “Revenue Statistics of OECD Member Countries” (OECD), 2011 y para países de Asia en desarrollo y África Subsahariana, “Government Finance Statistics” (FMI), 2011.

En los últimos años, tanto la carga tributaria total, fundamentalmente a través del crecimiento del IVA, como la recaudación de impuestos directos se han incrementado en la región. No obstante, en el caso del impuesto a la renta esa evolución positiva es explicada, principalmente, por el crecimiento en la recaudación de los impuestos sobre la renta de las empresas y, en este último caso, de aquellas vinculadas a la producción y exportación de bienes primarios. Debe resaltarse que el impuesto a la renta sobre sociedades es el menos directo de este tipo de tributos, en la medida en que las empresas tienen la posibilidad de traslación de la carga fiscal hacia los precios de los bienes y servicios consumidos por las personas, debilitando su capacidad redistributiva. Además, en los países con mayor presencia de recursos naturales, lo anterior implica una mayor volatilidad de los ingresos tributarios ante cambios en los precios internacionales.

La débil imposición directa en América latina se debe fundamentalmente a tres razones básicas: las reducidas tasas aplicadas al impuesto sobre la renta en el promedio de los países, las estrechas bases imponibles y los altos niveles de incumplimiento.

Por el lado de las alícuotas, durante las últimas dos décadas los países de América latina evidenciaron un proceso de paulatina reducción en sus niveles, tanto para personas físicas como para las sociedades, que las ubicaron, en promedio, por debajo de los niveles internacionales. Partiendo de tasas de 49,5% para las personas físicas y 43,9% para las sociedades durante la década de los ochenta, los promedios regionales fueron descendiendo hasta ubicarse ambas alícuotas en torno a los 27 puntos porcentuales para el año 2009, con la mayoría de los países dentro de un rango entre 25 y 35 por ciento.

Por otra parte, la estrecha base imponible se relaciona tanto con el generoso tratamiento en materia de deducciones personales y ganancias no imponibles como con los numerosos regímenes de exención o beneficios tributarios.

Respecto del primero de los aspectos indicados, una comparación entre distintas áreas regionales indica que mientras en el promedio de los países de América latina el tributo se comienza a aplicar cuando se alcanza el nivel de 1,5 veces el PIB per cápita, en los países de Europa Occidental el gravamen se tributa a partir de 0,30% del PIB per cápita, y en los Estados Unidos a partir del 0,2% de ese indicador. En gran medida, esta diferencia en el ingreso gravable para aplicar la alícuota mínima del impuesto en las distintas regiones se encuentra justificada por la diferencia en los niveles de ingresos per cápita y por la necesidad de dejar fuera del gravamen a un nivel de ingreso que considere valores de subsistencia familiar.

Resulta más difícil justificar, por el contrario, el monto desde el cual se comienza a aplicar la tasa marginal máxima ya que, mientras en los países desarrollados la misma se aplica a partir de 3 o 4 veces el PIB per cápita, en los países latinoamericanos dicha alícuota recién tiene efecto a partir de 10 veces el ingreso per cápita, con alícuotas significativamente más bajas que en los países desarrollados.

En lo que respecta a la evasión, los estudios disponibles muestran que sus niveles son altos en comparación con otras regiones del mundo y mayores en los impuestos sobre la renta que en los impuestos al valor agregado (con una tasa promedio de incumplimiento de 51% versus 27%, respectivamente). Los altos niveles de incumplimiento reducen los recursos disponibles y atentan contra la capacidad redistributiva del impuesto a la renta, en la medida en que se dejan de cumplir los requisitos básicos de equidad de un sistema tributario: que las personas con igual capacidad de pago paguen el mismo monto de impuestos (equidad horizontal) y que las personas con mayor capacidad de pago paguen proporcionalmente un monto mayor (equidad vertical).

Otra característica de los países de la región que afecta la disponibilidad de recursos para la implementación de políticas de manera sostenible es la elevada volatilidad de los ingresos fiscales. La volatilidad macroeconómica impacta sobre los ingresos fiscales a través de las fluctuaciones de las bases tributarias, el PIB, el consumo o los precios de las materias primas. La volatilidad promedio de los ingresos tributarios en la región es casi tres veces mayor que en los países desarrollados. Debe tenerse en cuenta que la volatilidad excesiva en los ingresos fiscales tiene un impacto mayor sobre los segmentos más vulnerables de la población, a través de las fluctuaciones del gasto público social.

La volatilidad de los precios de las materias primas afecta ciertos tipos de ingresos fiscales, principalmente asociados a hidrocarburos (Bolivia, Colombia, Ecuador, México y Venezuela), minerales (Chile y Perú) y alimentos (Argentina). En Bolivia, Ecuador, México y Venezuela, alrededor del 30% o más del total de los ingresos fiscales se originan en la explotación de gas en el primero y en la producción de petróleo en el caso de los tres últimos. Los ingresos fiscales provenientes de la explotación de recursos naturales son también significativos en la Argentina, Chile, Colombia y Perú, donde su participación se ubica en torno al 17%, en promedio.

Por supuesto que esta relación positiva entre la recaudación y las bases imponibles no sería un problema si el acceso al financiamiento por parte de los países de América latina no estuviese influido por el ciclo. Esta última característica, junto con los recursos fiscales escasos y volátiles y las demandas sociales insatisfechas limitan el espacio fiscal disponible y generan una política de gasto muy vinculada con el ciclo económico.

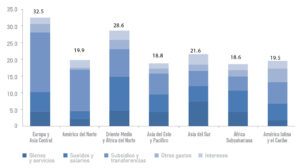

Gráfico 4. Comparación internacional del nivel y estructura del gasto

(En porcentajes del PIB) Promedio 2001-2009

Fuente: World Bank, World Development Indicators y CEPAL para los países de América Latina.

En lo que se refiere al gasto público, los países en desarrollo como los de América latina tienen un nivel de gastos menor que los países desarrollados (22% versus 34% del PIB en promedio, respectivamente), lo cual resulta paradójico en la medida en que los países en desarrollo tienen más necesidades en materia de asignación y redistribución que los países desarrollados, las demandas sociales son más urgentes y hay mayores necesidades de inversión pública.

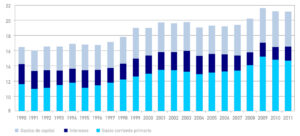

En lo que se refiere a su evolución y estructura, a partir de 1990 el gasto público se ha incrementado en la mayoría de los países de América latina, aumentando casi en 5 puntos porcentuales del PIB el promedio de la región. El gasto de capital se ha incrementado fuertemente, partiendo de una base mínima en 1990, para representar un valor cercano al 5,0% del PIB para la región en 2011. En cuanto al gasto corriente, es notable la caída del pago de intereses de la deuda pública; como porcentaje del total, el promedio regional bajó de 16% a 8%, reflejo de la reducción total de la deuda y de cambios en su costo y perfil de vencimientos. Estos cambios han tenido como resultado una disminución de las rigideces presupuestarias y, por tanto, la ampliación de los espacios fiscales.

Gráfico 5. Gasto del gobierno central en América latina y el Caribe, 1990-2009 (En porcentaje del PIB)

Fuente: CEPAL (2011), Balance Preliminar de las economías de América Latina y el Caribe.

La mayor asignación de recursos se realiza en transferencias y subsidios corrientes, con un 7% del PIB como promedio para la región. La Argentina, Brasil, México y Venezuela mantienen tasas más altas, entre 12 y 14% del PIB.

Los niveles de gasto público social, que han crecido alrededor de 7 puntos del PIB desde 1990, siguen siendo muy dispares, reflejando, por una parte, la diversidad de modalidades de provisión de bienes y servicios públicos, especialmente en pensiones y salud, pero también el escaso grado de cobertura en bienes públicos esenciales en algunos países. En este sentido, debe destacarse la inclusión en los últimos años de diversos programas de transferencias condicionadas, con el objetivo de proveer servicios básicos a aquella parte de la población que no accede a los sistemas de protección social de tipo contributivo vinculados al mercado de trabajo. Algunos de ellos son la Asignación Universal por Hijo, el Plan Familias y el Plan Jefes y Jefas de Hogar en la Argentina; el Bono Juancito Pinto y el Madre Niño-Niña en Bolivia; Bolsa Familia en Brasil; el Chile Solidario; Familias en Acción en Colombia; Avancemos en Costa Rica; Bono de Desarrollo Humano en Ecuador; Oportunidades en México, y Asignaciones Familiares en Uruguay, entre otros. Sin embargo, la efectividad de este tipo de programas o transferencias depende de las condiciones institucionales de cada país, que de hecho son muy dispares en la región.

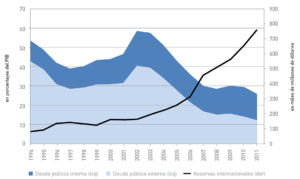

Finalmente, el desempeño fiscal de la última década ha permitido disminuir en gran parte la vulnerabilidad externa de la región. Los ratios de la deuda pública en proporción del PIB para el promedio de América latina se redujeron considerablemente en los últimos años, desde un promedio de 59% en 2002 a 28% en 2011 a nivel de gobierno central. La significativa reducción de la deuda, llevada a cabo en la mayoría de los países, fue resultado de una conjunción de factores entre los que se destaca el crecimiento económico, los procesos de reestructuración de deuda y la generación de resultados primarios superavitarios. Asimismo, se modificó considerablemente la composición de la deuda pública a favor de una extensión de los plazos, de una mayor participación de la deuda a tasa fija, de un aumento de la participación de residentes y de un incremento de la importancia de las deudas en moneda local (a partir de 2010, la deuda interna tiene una mayor participación en el total del endeudamiento público que la deuda externa). Otro factor que ha contribuido a reducir la vulnerabilidad frente a choques externos es el crecimiento de las reservas internacionales.

Gráfico 6. América latina: saldo de la deuda pública del gobierno central

según residencia del acreedor y reservas internacionales brutas

(En porcentajes del PIB y miles de millones de dólares)

Fuente: CEPAL (2011), Balance Preliminar de las economías de América Latina y el Caribe.

Desafíos presentes y futuros

En el período 2003-2008, la particular combinación de un escenario internacional más favorable y el manejo más prudente de la política macroeconómica y fiscal derivó en una mejora en las cuentas públicas y una reducción de los niveles de endeudamiento, con la consiguiente ampliación del espacio fiscal en muchos de los países de América latina. Consecuentemente, la región estaba en mejores condiciones que en el pasado a la hora de enfrentar choques externos. Un claro ejemplo de ello fue la forma en que los países enfrentaron la crisis económica global que comenzó en 2008, donde implementaron una serie de medidas fiscales (tanto por el lado de los ingresos como de los gastos), cuyo objetivo principal fue compensar a los sectores más vulnerables por los efectos negativos de la crisis. Esto contribuyó a que el impacto fuera menor y la recuperación económica y social de los países de la región fuese bastante más rápida que en los países desarrollados.

El aumento de los gastos y la disminución de los ingresos significaron una importante reducción de los espacios de política, lo que implica que uno de los principales desafíos sea recomponer los márgenes de acción de la política fiscal de manera de enfrentar las deudas pendientes. En ese sentido, los países de América latina enfrentan un reto común que es el logro de un crecimiento sostenible y una mayor igualdad, para lo cual es central el papel de la política fiscal. Para ello, el principal desafío para muchas de las economías de la región es administrar prudencialmente el espacio de políticas y la capacidad de respuesta macroeconómica, así como brindar un entorno de estabilidad y predictibilidad de las finanzas públicas para poder cerrar las brechas en infraestructura, educación e innovación que permitan crecer más y mejor en el largo plazo.

En ese sentido, debe tenerse en cuenta que gran parte del aumento de la capacidad fiscal recuperada en los últimos años está vinculada a los ingresos fiscales provenientes de la explotación de materias primas y, por lo tanto, el incierto entorno externo y el debilitamiento de la demanda mundial podrían tener un importante impacto presupuestario.

Por último, debe enfatizarse que el camino hacia la consolidación fiscal tiene que contemplar el diseño de una planificación de políticas públicas que considere el fortalecimiento de la capacidad para generar políticas contracíclicas (o al menos no procíclicas) que ayuden a mantener y fortalecer los programas de protección social e infraestructura durante los períodos de crisis. Ello requiere desvincular la evolución del gasto de la de los ingresos y el ciclo económico, a través de instrumentos tales como fondos de estabilización de los ingresos fiscales, reglas macro-fiscales y un manejo contracíclico del endeudamiento público, en particular de origen externo.

Una planificación en este sentido no sólo es compatible con el logro de un crecimiento sostenible y duradero sino que también lo es con la cohesión y la inclusión social, dado que atenúa el impacto que la volatilidad tiene sobre la desigualdad y la pobreza.

* Economista de la UBA. Master in International Affairs en Columbia University. CEPAL.

** Economista de la UNC. Master en Economía de la Universidad de Chile. CEPAL.