¿Es necesaria una reforma jubilatoria en la Argentina?

Explora distintas opciones de reforma jubilatoria, incluyendo las formas en que el sistema se administra (régimen público o privado), tipos de requisitos mínimos para acceder al derecho y maneras en que se determina el haber inicial y la regla de actualización, para identificar sus límites frente a las características estructurales de la sociedad y la economía argentina.

Introducción

A mediados de 2016 el Congreso aprobó la “Reparación Histórica” para los jubilados, una medida que el gobierno de Mauricio Macri había impulsado para recomponer los haberes a grupos de adultos mayores que habían quedado fuera de los incrementos jubilatorios otorgados entre 2003 y 2008. Sin embargo, el proyecto incorporaba otras medidas previsionales, como la Pensión Universal para Adultos Mayores (que otorga una jubilación equivalente al 80% de la mínima para quien no cumple los requisitos mínimos para jubilarse) y la conformación de una comisión para la elaboración de un proyecto de reforma previsional que se presentaría en 2019.

En este último punto no se obtuvieron avances significativos, aunque la llegada del FMI a mediados de 2018 volvió a poner el tema sobre la mesa, sobre todo de cara al próximo gobierno y las futuras negociaciones para el pago de una deuda con el Fondo que resulta a todas luces impagable en los términos en que fue tomada.

Entre la aprobación de la “Reparación Histórica” en 2016 y comienzos de 2019 se implementaron múltiples modificaciones sobre seguridad social en general y el sistema jubilatorio en particular. Algunas medidas que apuntan a la ampliación de derechos, como la incorporación de la asignación familiar a los hijos e hijas de monotributistas y la propia “Reparación Histórica”. Estas ampliaciones no necesariamente buscaron garantizar la sostenibilidad financiera ni incrementar la progresividad del sistema de seguridad social.

Más allá de estas reformas, lo que comenzó a dominar la agenda, luego del triunfo oficialista en las elecciones legislativas de 2017, fueron medidas de corte ortodoxo que erosionaron el esquema de derechos sociales que se había configurado durante la posconvertibilidad. Si entre 2016 y 2017 la política de ampliación de derechos dominó sobre las restricciones fiscales, desde fines de 2017 las inconsistencias del programa económico del gobierno invirtieron la dominancia y las metas fiscales comenzaron a imponer un programa de recorte de derechos.

Fue así como desde diciembre de 2017 y con mayor énfasis a partir de 2018, las metas fiscales acordadas con el FMI condicionaron todo el espectro de políticas públicas. En esta confirmación del eje ortodoxo se inserta, por ejemplo, la reforma sobre la movilidad jubilatoria de finales de 2017, los intentos de recortar pensiones por invalidez, los topes a las asignaciones familiares y el intento de reducir el haber a los beneficiarios de la Pensión Universal para Adultos Mayores.

La etapa que se abre a partir de 2020 estará fuertemente condicionada por la agenda de reformas que el FMI busca imponer. Reforma laboral, equilibrio fiscal y reforma previsional se conforman como la síntesis de medidas estructurales de corte neoliberal que dominarán la discusión en los próximos meses.

Existen diferentes dimensiones cuando se habla de reformas jubilatorias, las cuales pueden referir al cambio en cómo el sistema se administra (si régimen público o privado), pero también a cuáles son los requisitos mínimos para acceder a la jubilación, o de qué manera se determina el haber inicial y la regla de actualización. En este artículo vamos a explorar algunos de estos caminos principalmente para identificar sus límites frente a las características estructurales de la sociedad y la economía argentinas.

Modificar la tasa de aportes y contribuciones

Durante la década de los noventa, en la búsqueda de ganar competitividad, estimular el empleo e incrementar la recaudación se aplicó una reducción en los aportes y contribuciones a la seguridad social. A contramano de lo que se esperaba, ese experimento de “devaluación fiscal” solo se tradujo en más desempleo y mayor informalidad.

La reforma tributaria que aplicó el macrismo en 2017 fue una réplica de aquella estrategia: igualar alícuotas de contribuciones patronales e incorporar la figura de “mínimo no imponible”, lo que implicó una reducción de los ingresos de la seguridad social.

La reforma del macrismo fue a contramano de lo que sucedió en otros países en las últimas décadas. De acuerdo con la Federación Internacional de Administración de Fondos de Pensiones (FIAP), entre 1995 y 2018 la principal medida que tomaron los países que cuentan con sistema de reparto para mejorar la sostenibilidad financiera fue el aumento de las alícuotas de aportes y contribuciones. Del total de casos analizados, 78 países las aumentaron, mientras 61 optaron por reducir la fórmula de actualización y/o determinación de las jubilaciones y 55 países aumentaron la edad jubilatoria.

En resumidas cuentas, la tendencia es la de incrementar los aportes y contribuciones, antes que reducirlos. Solo tres casos tomaron el mismo camino que el macrismo: Vietnam (2016), Alemania (2016) y Lituania (2016), en todos los casos incrementando o aplicando un “mínimo no imponible” sobre los aportes y contribuciones.

Incrementar los años de aportes para acceder a la jubilación

Desde mediados del siglo pasado, el sistema de seguridad social se conformó a través de un conjunto de programas de carácter eminentemente contributivo, funcional a una economía que se encontraba cercana al pleno empleo y con muy bajos niveles de informalidad.

Desde finales de la década de los setenta ese paradigma fue siendo erosionado producto de los sucesivos programas económicos de corte neoliberal. A pesar de que la problemática del desempleo se redujo notablemente a partir de 2005, la informalidad se mantuvo como una deuda pendiente. Hoy la Argentina no es una excepción a la realidad regional en la que solo el 53% de los trabajadores cuenta con un trabajo formal registrado.

En este contexto cabe preguntarse entonces cuáles podrían ser las consecuencias de incrementar la cantidad mínima de años de aportes.

Para poder responder a esta pregunta estimamos cuántos años de aportes pueden acumular diferentes tipos de trabajadores en la Argentina. Por medio de un modelo econométrico es posible proyectar la cantidad de años de aportes de las generaciones actuales a lo largo de su vida laboral.

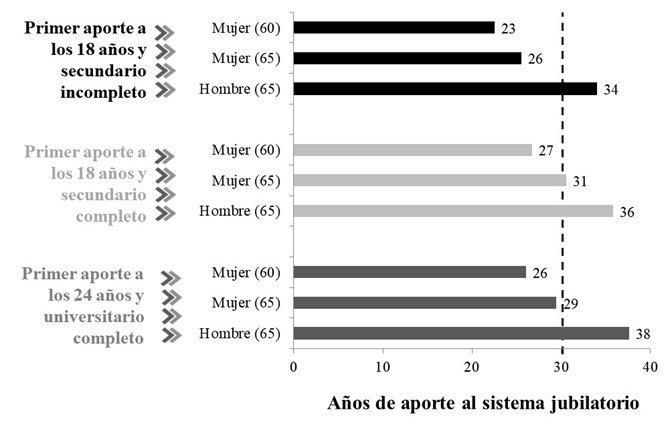

De esta estimación surge como primer mensaje una evidente brecha de género. Sin importar el nivel educativo, ninguno de los perfiles de mujeres que se analizan (con secundario incompleto, secundario completo o universitario completo) logra acumular los 30 años de aportes al momento de cumplir 60 años, que es la edad mínima para jubilarse. Alguien podría decir que esta diferencia se debe a que se evalúa a hombres y mujeres de acuerdo con la edad mínima establecida por la normativa actual (65 y 60 años, respectivamente). Por lo tanto, es esperable que exista una diferencia en los aportes acumulados por el hecho de sumar 5 años adicionales en el caso de los hombres.

Para ver si este punto es el que explica la diferencia presentamos también la cantidad de aportes que podrían acumular las mujeres hasta los 65 años. No se está analizando la posibilidad ni la necesidad de equiparar la edad jubilatoria de hombres y mujeres. Lo que queremos conocer es cuán relevante resulta la brecha de género para entender los límites que el mercado de trabajo impone ante la posibilidad de incrementar los años de aportes.

Una clara brecha de género en el acceso a la jubilación

Figura 1. Cantidad de años de aporte de diferentes perfiles de trabajadores Nota: se presupone que en ningún caso se atraviesa un período de desempleo,

Nota: se presupone que en ningún caso se atraviesa un período de desempleo,

sino que se transita entre puestos formales e informales.

Fuente: elaboración propia en base a la Encuesta Permanente de Hogares Puntual

(ondas octubre 1995, 1998 y 2002) y Encuesta Permanente de Hogares Continua

(ondas tercer trimestre 2006, 2010, 2014 y 2017).

Si evaluamos a hombres y mujeres a los 65 años, la brecha sigue siendo relevante. Un trabajador que no llegó a terminar el secundario logra acumular 8 años más de aportes que una trabajadora con el mismo nivel educativo. Si en cambio pensamos en un trabajador y una trabajadora que terminaron el secundario, pero no ingresaron a la universidad, y comenzaron a trabajar a los 18 años alternando entre trabajos formales e informales, la diferencia en años de aportes acumulados es de 5: un hombre acumula 36 años y una mujer 31. En este caso ambos lograrían jubilarse, aunque la mujer por un margen bastante acotado.

Por lo tanto, aun “forzando” a las mujeres a trabajar hasta los 65 años, muchas no lograrían acumular los 30 años de aportes.

El sistema previsional contributivo tiene hoy en día una tendencia estructural a otorgar jubilaciones a pocos trabajadores y a prácticamente ninguna trabajadora. Las moratorias previsionales que otorgó el kirchnerismo dan cuenta de este problema: el 78% de los nuevos titulares de derecho fueron mujeres.

La magnitud que tiene el trabajo no remunerado, junto con la elevada participación de mujeres en esas actividades, nos lleva a reflexionar acerca de si es razonable resolver este problema estructural por la “vía contributiva”. Solo por mencionar el ejemplo quizá más representativo, el trabajo de las amas de casa no realiza aportes por no ser remunerado, entonces el derecho a una jubilación para ellas no podría resolverse desde la lógica de un sistema jubilatorio contributivo.

Incrementar la edad de jubilación

La propuesta de incrementar la edad jubilatoria es actualmente la más instalada en la agenda pública de la ortodoxia. De acuerdo con esta propuesta, la única manera de resolver el problema del “envejecimiento poblacional” es haciendo que las personas se jubilen cada vez a mayor edad.

Entre 1995 y 2018 hubo 55 países que aumentaron la edad de jubilación. Pero si miramos los últimos diez años, vemos que 33 países fueron los que eligieron este camino. A comienzos de 2019 el FMI publicó un documento en el que realizaba proyecciones de los sistemas jubilatorios a 2050 y proponía impulsar incrementos de la edad para llevar el promedio mundial de los 63 a los 68 años.

Cabe hacernos algunas preguntas sobre este tipo de propuestas. ¿El problema de los trabajadores y trabajadoras a los 65 o 60 años es su “deseo” y/o su capacidad de trabajar? ¿No existe otro factor que limita su participación en el mercado laboral y que es externo a ese “deseo” o capacidad? Reformulando la pregunta: ¿a los empresarios les resulta indiferente contratar a una persona mayor de 60 años que a alguien de 25, 30 o 40 años? ¿No ocurre lo mismo al momento de despedir a alguien o proponerle un programa de retiro voluntario? Pareciera más realista al menos suponer que la decisión de continuar trabajando o buscando empleo no depende principalmente del trabajador o la trabajadora, sino que la cuota más significativa corre a cuenta de las patronales.

Más relevante que si una persona está en condiciones de trabajar a esa edad, es si el mercado de trabajo argentino tiene la capacidad de incorporar y/o mantener dentro del empleo formal a los mayores de 60 años.

Es cierto que en los últimos años muchos países han emprendido un aumento en la edad jubilatoria, pero también es cierto que corresponde a países con poblaciones mucho más envejecidas que la argentina. De los 55 países que aumentaron la edad de retiro, la mayoría lo hizo mediante una reforma paulatina, en general con un incremento de 2 años en un lapso prolongado, de alrededor de 10 o más años.

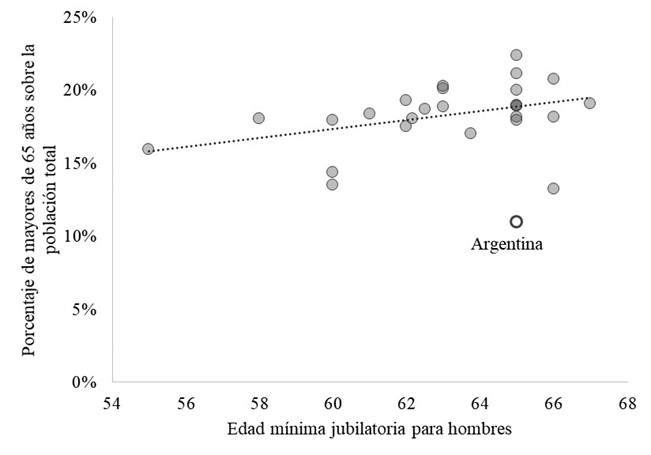

Los únicos países que están incrementando la edad jubilatoria por encima de 65 años son aquellos que cuentan con una población muy envejecida. En ninguno de los casos encontramos un perfil demográfico similar al argentino.

Por otro lado, lo que debemos analizar es si nuestra sociedad tiene un perfil demográfico igual de envejecido que el de los países europeos. Para ello podemos comparar los países de acuerdo con la edad mínima de jubilación y la proporción de adultos mayores. Podríamos pensar que un país con una elevada proporción de la población envejecida podría encontrarse en un problema de sostenibilidad de su sistema previsional que lo lleve a un aumento de la edad mínima de jubilación.

Lo que podemos notar es que la Argentina cuenta con una proporción de adultos mayores mucho menor que la europea. De hecho, muchos de estos países tienen una edad jubilatoria menor aun contando con una proporción de adultos mayores mucho mayor. Parece quedar claro que existen más razones para disminuir que para elevar la edad jubilatoria en la Argentina.

Argentina vs. Europa: una población mucho menos envejecida que la europea

Figura 2. Edad mínima de jubilación y tasa de envejecimiento Fuente: elaboración propia en base al Departamento de Asuntos Sociales y Económicos de la Organización de Naciones Unidas,

Fuente: elaboración propia en base al Departamento de Asuntos Sociales y Económicos de la Organización de Naciones Unidas,

Revisión 2017 para el año 2015 como referencia.

El “bono demográfico”

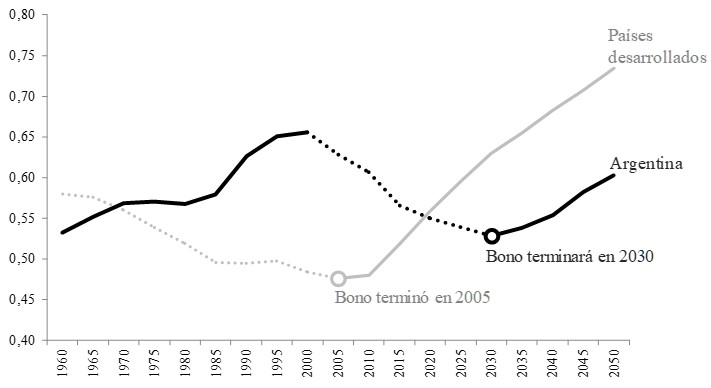

Una manera de comprender el problema del envejecimiento poblacional y proyectar en qué momento comenzará a afectar la sostenibilidad de los sistemas jubilatorios es analizando el bono demográfico. Lo que tiene en cuenta este concepto es la relación entre las personas que no están en edad de trabajar (niños, niñas, adolescentes y adultos mayores) y la población activa o en edad de trabajar. La relación entre estos dos conjuntos de la población se define como la tasa de dependencia ya que evalúa cuántas personas inactivas o dependientes hay por cada activa.

En lo que sigue se muestra la tasa de dependencia para los países desarrollados y la Argentina. Lo que vemos como línea punteada es la segunda etapa de la transición, en la que se produce el bono demográfico (la tasa de dependencia se va reduciendo), que en el caso de los países desarrollados transcurre entre 1960 y 2005. A partir de 2010 estos países entraron en la tercera fase del ciclo, donde cada vez comienza a haber una mayor proporción de población pasiva, que se compone menos de niños y niñas y más de adultos mayores. Es en este contexto que debemos analizar los procesos de reformas que se propagaron por Europa a partir de 2010.

¿Cuándo terminará el bono demográfico?

Figura 3. Evolución de la tasa de dependencia en la Argentina y países desarrollados entre 1960 y 2050 Fuente: elaboración propia en base al Departamento de Asuntos Sociales y Económicos de la Organización de Naciones Unidas,

Fuente: elaboración propia en base al Departamento de Asuntos Sociales y Económicos de la Organización de Naciones Unidas,

Revisión 2017 para el año 2015 como referencia.

En cuanto al caso argentino, lo que podemos ver es un aumento de la tasa de dependencia hasta finales de la década de los noventa, que se puede asociar con la primera etapa de la transición demográfica: crecimiento de la población pasiva explicada por una alta tasa de natalidad.

En nuestro caso aún contamos con varios años de tendencia a la baja de la tasa de dependencia. Según las proyecciones de la ONU, recién hacia el 2030 comenzaremos a experimentar los problemas que desde 2005 atraviesan las sociedades europeas. Está claro entonces que no existen razones para debatir en los términos europeos sobre las jubilaciones argentinas.

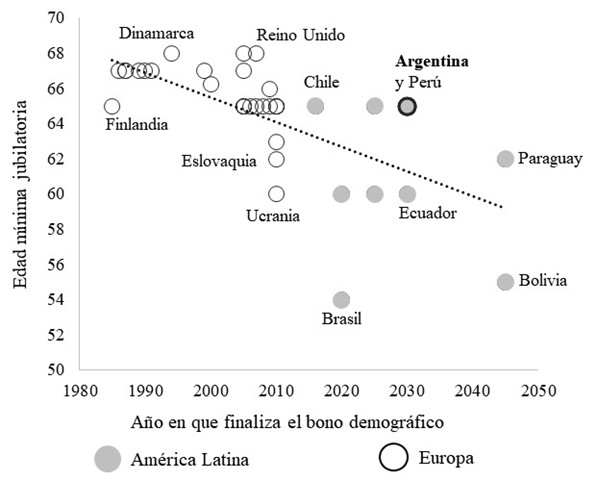

Si miramos América latina, la situación es similar a la argentina: en casi todos los casos el bono demográfico tiene varios años para agotarse. Solo en Chile finalizó en 2016, mientras que en Uruguay y Brasil lo hará en 2020. Sin contar estos tres casos, el resto de la región verá su bono agotado luego de 2025, con casos como los de Paraguay y Bolivia con un bono que durará incluso hasta 2045.

Lo más llamativo de cruzar estas dos variables es que la Argentina tiene desde 1994 una edad jubilatoria que en nada se condice con su situación demográfica. Si por ejemplo miramos la línea de tendencia punteada, para un país con un bono demográfico que dura hasta 2030, la edad jubilatoria debiera ubicarse en torno a los 62 años.

¿Es necesario aumentar la edad jubilatoria en la Argentina?

Figura 4. Argentina es el país con mayor edad jubilatoria* en relación con su bono demográfico Nota: (*) solo se considera el caso de la edad jubilatoria para hombres.

Nota: (*) solo se considera el caso de la edad jubilatoria para hombres.

Fuente: elaboración propia en base al Departamento de Asuntos Sociales y Económicos

de la Organización de Naciones Unidas, Revisión 2017 para el año 2015 como referencia.

Reflexiones finales

Hoy los límites a una reforma paramétrica lucen bastante evidentes. Si pensamos en modificaciones como las que se aplicaron en 1994 (aumentar los años de aportes necesarios para jubilarse o la edad mínima de jubilación), se produciría una notable caída de la proporción de adultos mayores cubiertos por el sistema previsional.

Las condiciones estructurales del mercado de trabajo argentino no dan siquiera la posibilidad de acumular 30 años de aportes. En especial, la dimensión de género debe tenerse muy presente ya que son muy pocas las mujeres que logran reunir esa cantidad de años de aportes. Por otro lado, hay que tener en cuenta que otros colectivos como LGTBI sufren limitaciones mucho mayores que las que enfrentan las mujeres heterosexuales.

Tampoco resulta deseable aumentar la edad jubilatoria de las mujeres. El problema no es la edad, es la discriminación en el acceso a empleos formales. Sobre ese punto es que la política pública debe concentrarse para mejorar las posibilidades de las trabajadoras de reunir los aportes necesarios.

También comentamos que el aumento de la edad jubilatoria no puede justificarse desde ninguna dimensión. La Argentina tiene una población relativamente joven y su bono demográfico durará varios años más. Por otro lado, la discriminación laboral también es generacional: las personas mayores tienen menos chances de conseguir o mantenerse en un empleo formal que las que tienen los jóvenes.

Bajar las jubilaciones, ajustar la fórmula de actualización o la pauta con la que se determina el haber inicial, todas estas alternativas enfrentan hoy un límite social muy concreto.

Por donde lo miremos, parece que lo más sensato para aliviar las tensiones sobre la sustentabilidad del sistema es mejorando el flujo de recursos. Y es esta una discusión que debe darse buscando también la consistencia macro-fiscal con el resto de los actores: provincias y gobierno nacional.

Adicionalmente debe repensarse la articulación entre pilares contributivos y no contributivos de forma tal de garantizar un sistema previsional basado en la solidaridad y la progresividad, que mantenga una elevada cobertura, con niveles de jubilación adecuados y que sea financieramente sostenible en el tiempo.

Autorxs

Juan Ignacio Balasini:

Instituto de Trabajo y Economía de la Fundación Germán Abdala.